Авторы: Бишимбаев К.В. - председатель Правления АО «НУХ «Байтерек»

Тулеушин К.А. - управляющий директор, член Правления АО «НУХ «Байтерек»

Мусин Д.М. - руководитель проекта, департамент стратегии и приоритетных проектов АО «НУХ «Байтерек»

ОПИСАНИЕ КОМПАНИИ

Жарким летним утром 15 июля 2015 г. в кабинете президента акционерного общества «Баян Сулу» («БС») – крупного казахстанского производителя кондитерских изделий – проходит оперативное совещание менеджеров Компании. На нем рассматривается вопрос о внесении изменений в ранее разработанный и утвержденный стратегический план маркетинга на основе рекомендаций, которые были подготовлены группой международных консультантов.

Открывая совещание, президент В. Трайбер обратил внимание своих коллег на важность проведения развернутого обсуждения данного вопроса. Он подчеркнул, что изменения, происходящие в последнее время как на самом казахстанском рынке кондитерских изделий, так и на рынках стран, куда экспортируется часть производимой Компанией продукции, диктуют необходимость внесения существенных изменений в утвержденный стратегический план маркетинга. «У меня на руках аналитический отчет группы международных консультантов, приглашенных нами два месяца тому назад для оказания консалтинговых услуг. Как всем вам хорошо известно, происходящие в настоящее время в связи с продолжающимся мировым финансовым кризисом изменения в экономике нашей страны, на рынке кондитерских изделий, а также в странах, куда мы экспортируем свою продукцию, ставят перед нами сложные задачи. Приглашенная нами группа консультантов (3 авторитетных эксперта известной международной компании В&M)* провела анализ казахстанского рынка кондитерских изделий, выявив и подробно описав ключевые рыночные тенденции. В отчете дан развернутый анализ основных сегментов рынка, представлены выкладки, характеризующие происходящие на нем динамические процессы. По мнению консультантов, прогнозные оценки выявленных трендов, представленные в отчете, могут быть для нашей Компании интересны. Кроме того, консультанты провели основательную работу по изучению нашей отчетной документации в части деятельности отделов маркетинга и сбыта за последние 3 года. Также ими были изучены материалы, касающиеся наших договорных отношений с дистрибьюторами, переписка с поставщиками и некоторые другие материалы. Алексей Михайлович* (главный технолог) и Айдар Касымович* (начальник отдела маркетинга), как вам известно, по моему указанию были максимально вовлечены в этот процесс и оказывали постоянную информационную поддержку работе консультантов. Самое важное, как я полагаю, это то, что консультанты провели доскональный анализ разработанного нами стратегического плана маркетинга на предстоящие три года. В отчете указаны имеющиеся в этом плане недоработки и слабые места.

Общий недостаток нашего стратегического плана маркетинга, отмеченный консультантами, – все его части довольно слабо связаны между собой. Это означает, что план в таком виде не будет тем важным и нужным инструментом для руководства бизнесом нашей Компании, каким он должен быть по определению. В резюмирующем разделе отчета даны рекомендации консультантов. Сейчас вам раздадут их для ознакомления. Прошу всех ознакомиться с ними, и, после того как консультанты выступят со своим анализом и конкретными предложениями по переработке стратегического плана маркетинга, мы приступим к их обсуждению. Вопросы можно будет задавать по ходу и первого, и второго докладов».

Из выступления главного технолога: «Если говорить о конкурентных преимуществах нашей продукции на сегодняшний день, то следует вспомнить некоторые исторические факты, касающиеся становления нашего предприятия. Вы знаете, что наша карамельная продукция производится с декабря 1974 года, когда был запущен карамельный цех.

Некоторые наши ветераны, начавшие свою трудовую деятельность еще когда наша фирма называлась «Кустанайская кондитерская фабрика», хорошо помнят этот морозный декабрьский день – тогда была выпущена первая партия карамели «Дюшес».

Год спустя были введены в эксплуатацию бисквитный, конфетный и шоколадный цеха. Сейчас наша Компания выпускает около 300 наименований продукции, отвечающих самым строгим требованиям современного кондитерского рынка.

Что касается технологии, то вам хорошо известно, что у нас регулярно проводится замена устаревшего оборудования. В 2006 году в конфетном и шоколадном цехах были установлены глазировочные машины испанской фирмы «Lоveras». Это привело к увеличению объёма производимой продукции и позволило значительно расширить её ассортимент. Также новейшим оборудованием оснащено производство для выпуска различных видов печенья, вафель, зефира и мармелада. Работа термоусадочных машин компании «Robopak» гарантирует сохранение внешнего вида и сроков хранения кондитерских изделий на всех этапах их транспортировки к потребителю. Автоматы итальянской фирмы «Carle&Montanari» вывели упаковку карамели на более высокий уровень и по качеству, и по производительности. Благодаря установке и запуску машин ЕL-5 было значительно улучшено качество завёртки конфет на вафельной основе. Введенный в эксплуатацию наш новый склад готовой продукции оснащен, как вы знаете, оборудованием последнего поколения. В целом, если говорить об общем уровне организации технологических процессов, то мы вполне соответствуем международным стандартам. Иначе бы мы два месяца тому назад не получили сертификат СМК (Справка: С 29 мая 2015 года на «БС» качество продукции обеспечено сертифицированной системой менеджмента качества, соответствующей требованиям СТ РК ИСО 22000-2006 (ISO 22000:2005).

Вы знаете, что основным сырьём для производства шоколада и шоколадной глазури являются какао-бобы. Могу ответственно заявить, что у нас сегодня предусмотрена их полная переработка по европейской технологии на приобретённой в прошлом году установке немецкой фирмы «F.B. Lehmann Maschinenfabrik GmbH».

В целом нами соблюдаются все современные стандарты обеспечения технологических режимов хранения заготавливаемого материала. Действующие у нас на всех технологических линиях холодильные установки экологически безопасны. Это подтверждено проведенным 3 года назад аудитом. Хочу отметить, что качество нашей продукции во многом обеспечивается благодаря работе наших коллег из лаборатории (аттестованная лаборатория для проведения анализов входящего сырья и готовой продукции)».

Из выступления начальника отдела маркетинга:

«Сегодня на долю нашей Компании приходится 25% от общего объема производства шоколада и кондитерских изделий в Республике Казахстан, и 8% от объема продаж на казахстанском рынке кондитерских изделий. В наших рекламных буклетах мы сообщаем, что производим следующие виды продукции: карамель, конфеты, ирис, драже, мармелад, шоколад, зефир, печенье и вафли. Продукция экспортируется в Россию, Украину, Беларусь, Германию, Польшу, Нидерланды, Данию, Финляндию, Латвию, Литву, Израиль, Азербайджан и Китай.

Консультанты в своем отчете отмечают, что общая площадь производственной территории (7,08 га), выгодное местоположение, а также существующая инфраструктура (наличие железнодорожного тупика, подъездной путь для автомобильного транспорта, механизмы, используемые для доставки сырья, материалов и отгрузки готовой продукции), дают возможность нашей Компании расширять производство. И это действительно так.

Вы знаете, что в последние годы мы столкнулись с различными угрозами и трудностями в процессе своей деятельности, связанными с усилившейся конкуренцией на рынке. Я отвечал на вопросы консультантов о причинах существенного снижения объемов реализации нашей продукции со второй половины прошлого года. Конечно же, это увеличение объемов поставок дешевой продукции кондитерских фабрик России и Украины, поступающей на рынок Казахстана. Мы имеем дело с массированным демпингом. Вам хорошо известно, что начиная с 2005 года по всем категориям кондитерских изделий объем импорта растет ускоренными темпами. Назову цифры. В 2005 г. было ввезено кондитерских изделий на наш рынок на 5 млрд тенге, а в прошлом, 2014 году объем импорта составил уже 49 млрд тенге. Понятно, что это отразилось на сокращении нашей выручки. Цифры вам хорошо известны.

Я сообщил консультантам о том, как мы работаем с поставщиками сахара, какао-бобов, жиров, ароматизаторов, патоки, муки, орехов.

Доля импортного сырья, получаемого нами, как вы знаете, составляет около 60% всего объема требуемого сырья. В связи с ростом цен на какао-бобы, орехи, жиры и прочие ингредиенты конкурентоспособность нашей продукции снижается. Понятно, что в связи с отсутствием таможенных пошлин на ввоз кондитерских изделий в Казахстан из России и Беларуси, мы были вынуждены осуществлять демпинговую политику, для того чтобы продукция была конкурентоспособной на рынке».

ИЗ ОТЧЕТА КОНСУЛЬТАНТОВ

Компанию отличает высокая техническая оснащенность всех основных производственных операций. По заявлению руководящего менеджмента, за последние несколько лет произошла существенная модернизация производства с заменой устаревшего оборудования.

Сдерживающим фактором в последние два года являлся низкий уровень продаж. Одна из причин здесь – ограниченный размер бюджетных расходов на маркетинговые исследования и продвижение продукции. Неполная загруженность производственных мощностей представляет возможным наращивать объемы производства. Пересмотр основных подходов к маркетингу может обеспечить рост бизнеса.

Производство шоколада и кондитерских изделий в Республике Казахстан

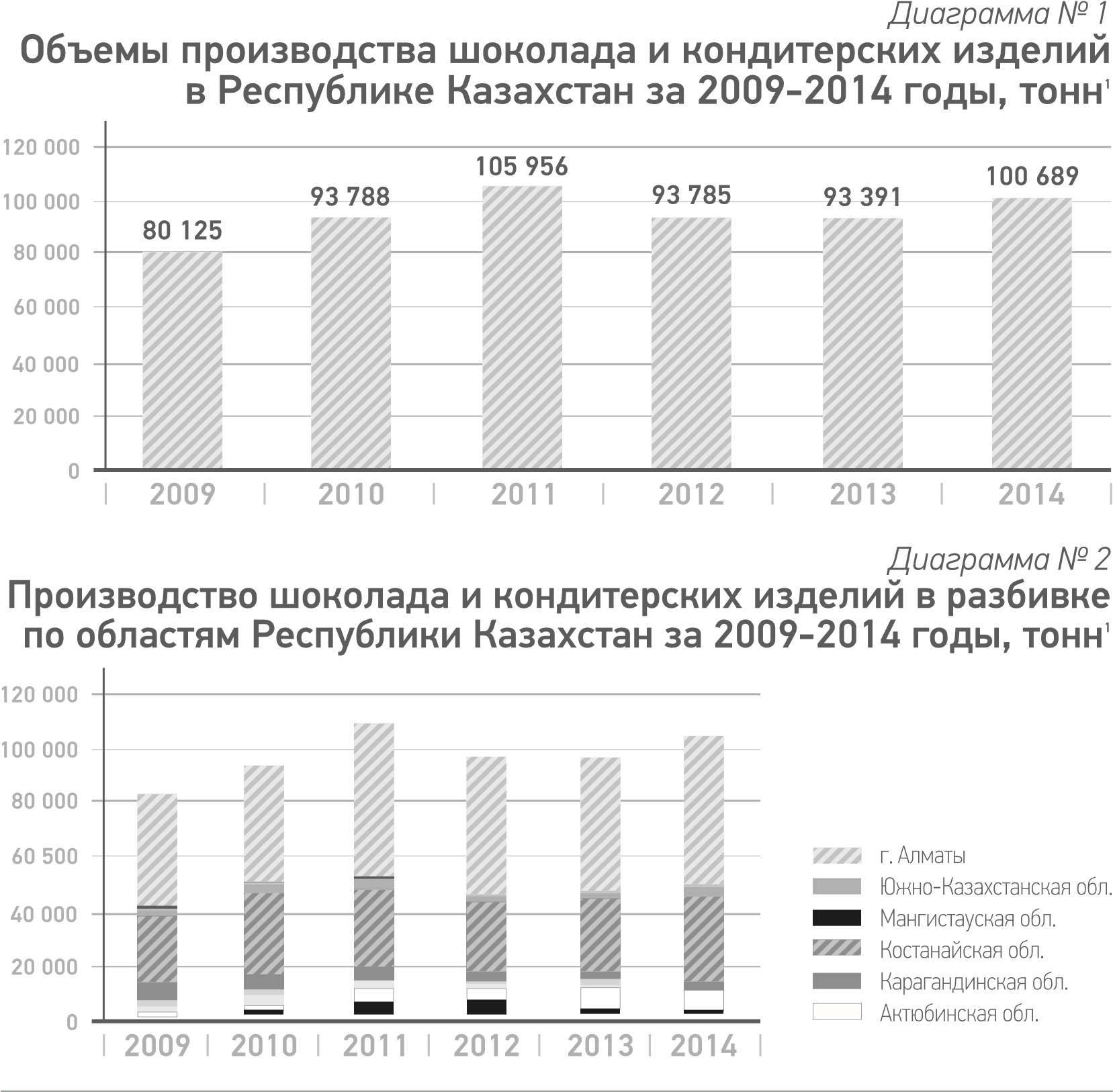

В 2014 г. производство шоколада и кондитерских изделий в Казахстане составило порядка 100 тыс. тонн продукции. Основными игроками на данном рынке являются сама Компания и ее главный конкурент – АО «Рахат». В диаграмме № 1 представлены объемы производства шоколада и кондитерских изделий в Республике Казахстан в период с 2009 по 2014 г. в натуральном выражении.

Краткий обзор пищевой промышленности Казахстана (2009-2014 гг.). Справочник KazDATA, http:// kazdata.kz/04/2014-12-kazakhstan-production-shokolad-konditerskie-izdeliya.html

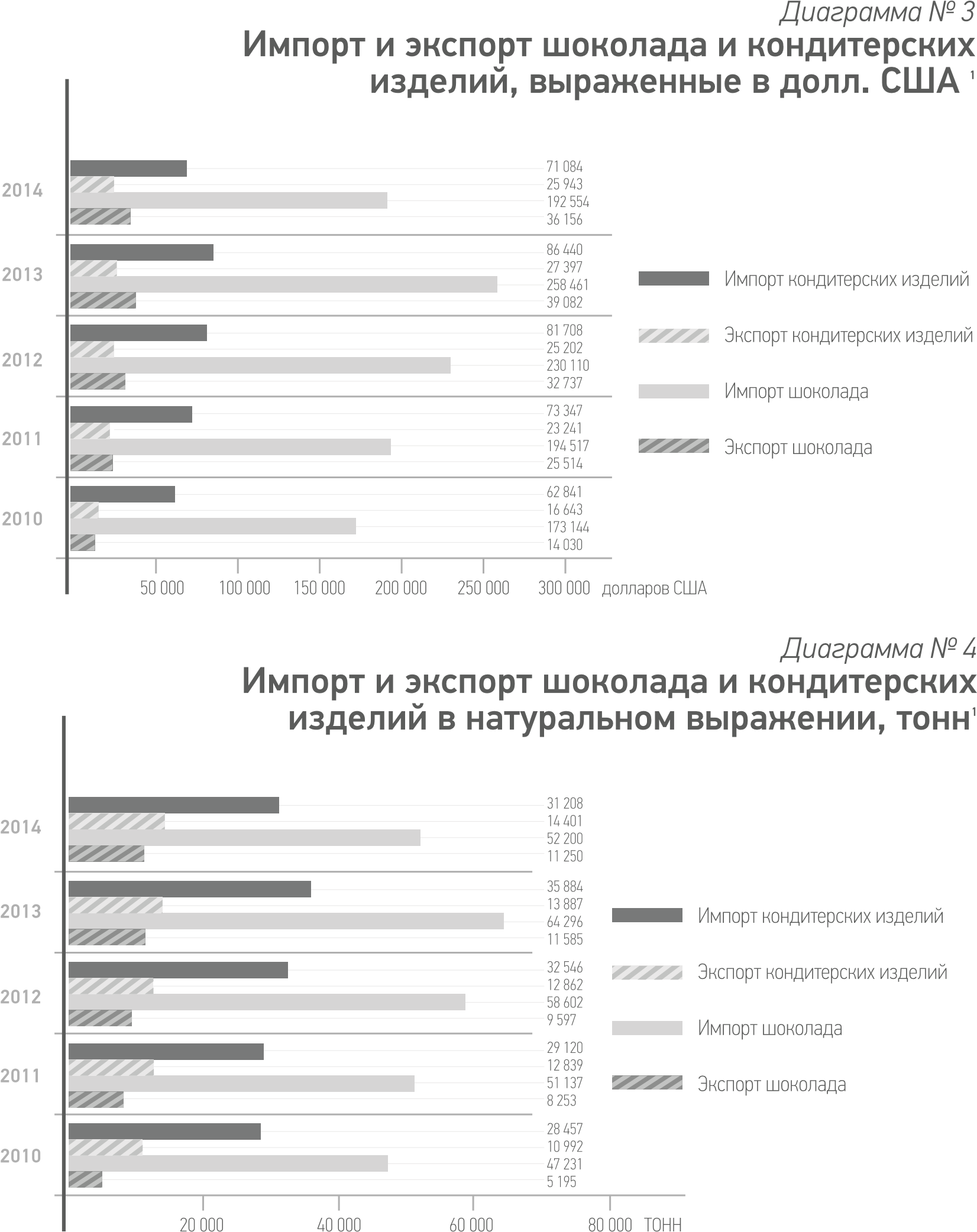

Потребности рынка шоколада и кондитерских изделий в Республике Казахстан в значительной мере удовлетворялись импортной продукцией из других стран, так как объемы местного производства не покрывали весь рынок. Согласно имеющимся данным, в 2014 году объем импорта шоколада (ТНВЭД 1806) составил 192,5 млн долл. США, а кондитерских изделий из сахара (включая белый шоколад), не содержащих какао (ТНВЭД 1704), – 71 млн долл. США. В диаграмме № 3 представлен объем внешней торговли Республики Казахстан шоколадом и кондитерскими изделиями в период с 2010 по 2014 г., выраженный в долл. США.

В диаграммах с торговым оборотом можно увидеть динамику увеличения импорта шоколада и кондитерских изделий с 2010 по 2013 г. как в денежном, так и в натуральном выражениях. В 2014 году произошел спад объемов импорта. Вместе с тем во внутреннем производстве шоколада и кондитерских изделий наблюдался спад объемов производства с 2011 до 2013 г. с дальнейшим увеличением в 2014 году. При этом в экспорте продукции отмечался стабильный рост в течение всего рассматриваемого периода.

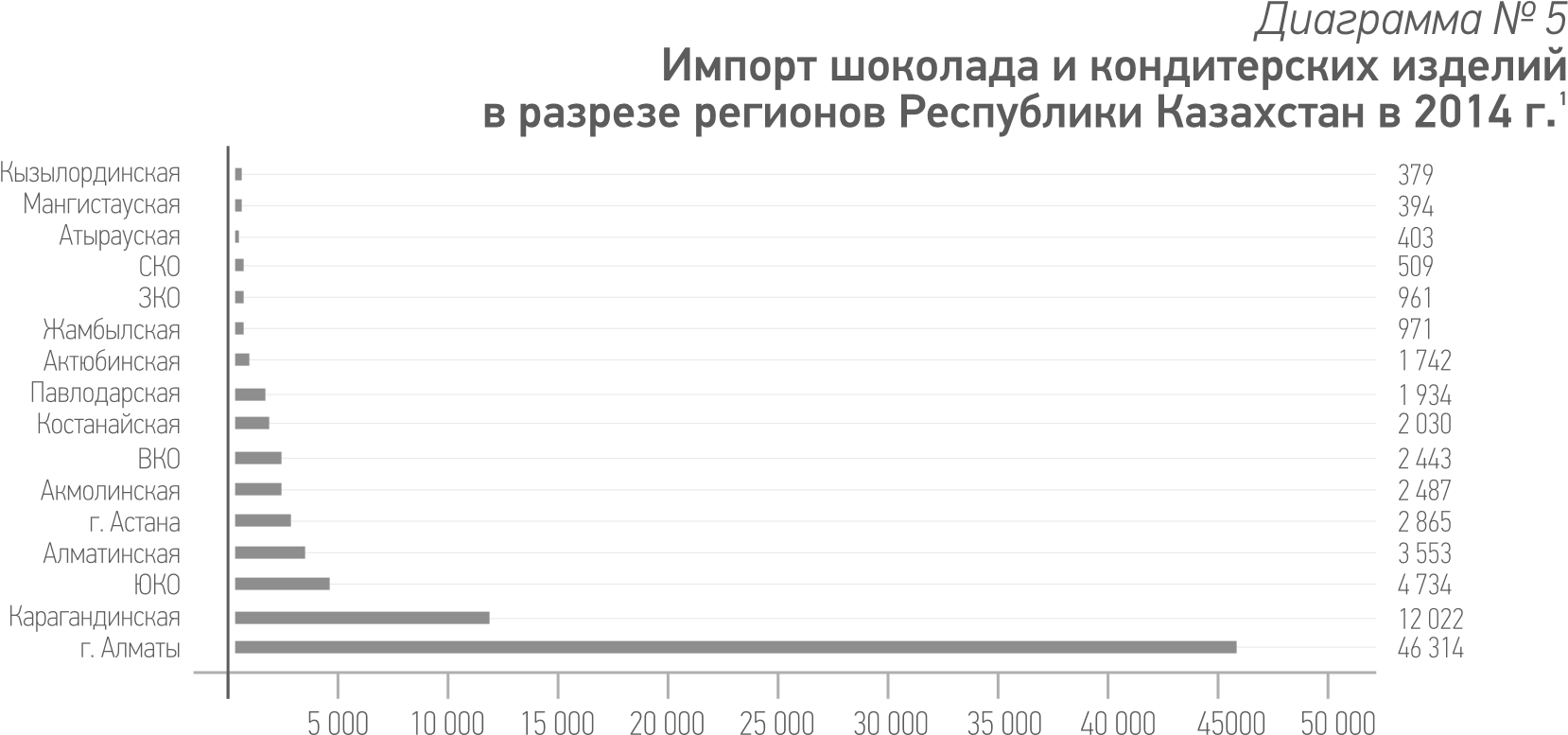

Если рассмотреть импорт и экспорт шоколада и кондитерских изделий в разрезе регионов Республики Казахстан, можно отметить, что наибольшее количество продукции ввозилось в г. Алматы, Карагандинскую, Южно-Казахстанскую и Алматинскую области, что в общем объеме соответствует около 4/5 от общего объема импорта в суммарном выражении (диаграмма № 5).

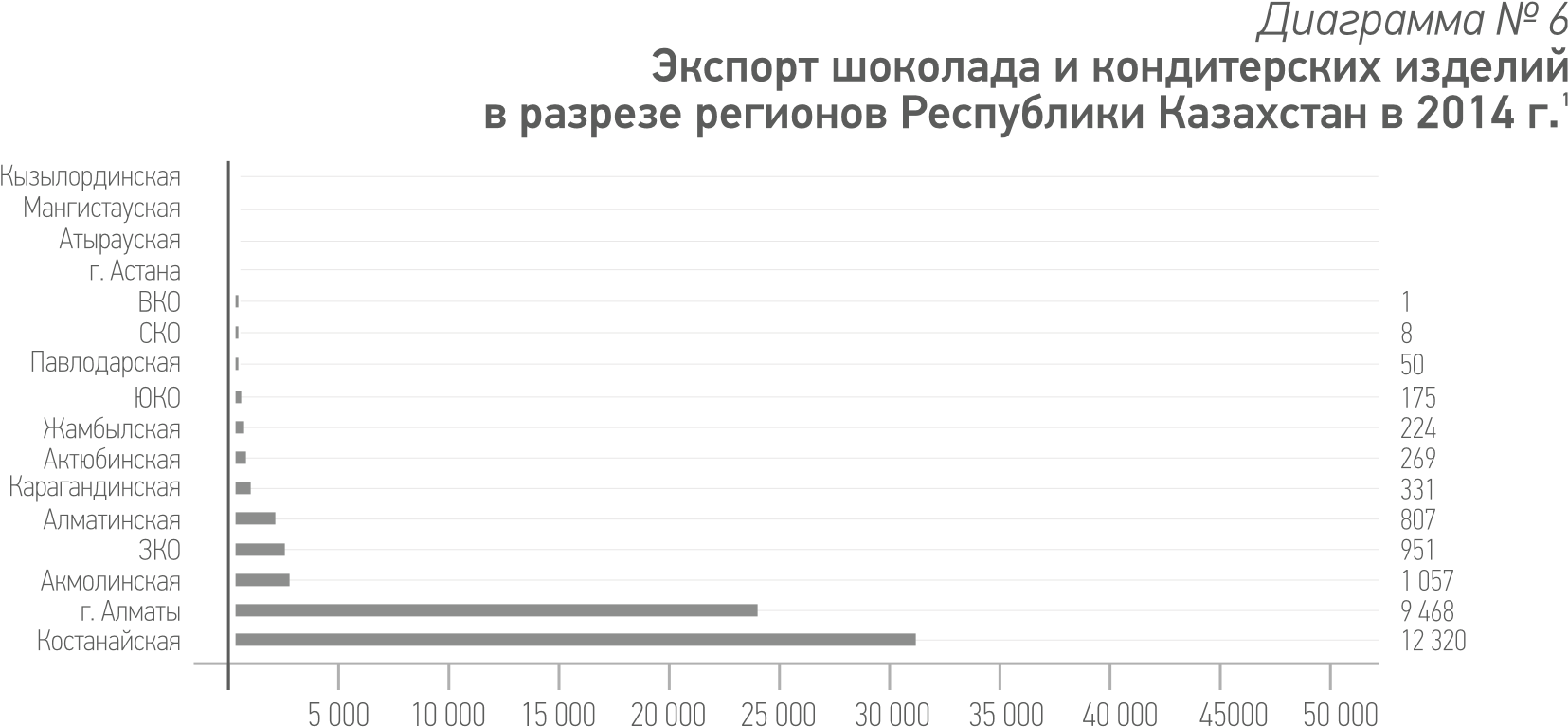

В разрезе регионов в 2014 г. самый высокий показатель экспорта шоколада и кондитерских изделий был достигнут Костанайской областью. Экспортные поставки производились преимущественно в Российскую Федерацию. На втором месте по объему экспорта находилась продукция из Алматы. В общей сумме всего экспорта шоколада и кондитерских изделий доля этих двух регионов составляла более 85%. (Детали описаны в диаграмме № 6).

В разрезе стран-поставщиков, согласно данным диаграммы № 7, Россия (около 63 тыс. тонн), Украина (9,2 тыс. тонн) и Турция (6,4 тыс. тонн) являлись основными поставщиками шоколада и кондитерских изделий в Республику Казахстан в 2014 г.

Согласно полученным данным, представленным в диаграмме № 8, 66% (16,4 тыс. тонн) экспорта приходилось на Российскую Федерацию, порядка 15% (3,6 тыс. тонн) поставлялось в Киргизию, и около 6% (1,4 тыс. тонн) поставлялось в Узбекистан. Также незначительная доля казахстанского экспорта приходилась на такие страны, как Азербайджан, Туркмения, Таджикистан, Китай и Германия.

Текущая деятельность Компании

Начиная с 2012 года Компания демонстрировала стабильное финансовое состояние и имела положительную динамику выручки от продаж. В 2013 и 2014 гг. выручка составила 12,3 млрд и 15,8 млрд тенге соответственно. При этом рост продаж положительно повлиял на доходность с ростом значения EBITDA в среднем на 40% в год. Незначительный уровень долга позволял привлекать заемные средства на дальнейшее развитие бизнеса. В 2015 г. Компания получила заем на сумму 1,5 млрд тенге на реализацию проекта по строительству бисквитного цеха.

В условиях растущего уровня импорта Компания имела относительно небольшие рыночные доли во всех продуктовых группах. Также среди казахстанских производителей не было ярко выраженного лидера, так как доли основных производителей были относительно одной величины. На этом фоне отмечался яркий потенциал Компании по импортозамещению на внутреннем рынке. По данным прогнозов, в среднем отмечался ежегодный 6%-ный рост потребления указанных продуктовых групп.

После девальвации российского рубля в конце 2014 г. цены на продукцию Компании превысили цены российских производителей. В результате на рынке шоколада и кондитерских изделий российские и белорусские товары стали более конкурентоспособны по цене. Результатом описанных изменений стало падение спроса на казахстанскую продукцию в 2015 г.

Несмотря на растущую выручку и рынок, Компания имела слабую проработку стратегического плана маркетинга. Акцент бизнеса был сфокусирован на решении производственных задач среднесрочного плана. Расходы Компании на маркетинг почти в 20 раз отстают от средних расходов в этом секторе в мире.

Вся продукция Компании продавалась под единым брендом. Старый дизайн упаковок и оберточных изделий продукции позволял быть узнаваемым среди возрастной группы потребителей 30-35 лет, но в то же время поколение потребителей до 30-35 лет предпочитало продукцию в более современных упаковках.

Система реализации продукции Компании построена в большей степени через собственную филиальную сеть, что составляло порядка 92% всех продаж. Международная практика в сегменте расфасованных товаров показывает, что производители поддерживают прямые отношения только с самыми значительными сетями, тогда как до 40% продаж осуществляется через дистрибьюторов.

Также производимый портфель продуктов, возможно, не являлся оптимальным, так как включает более 300 позиций, не все из которых доходны, в то время как практикой у лидеров отрасли считается портфель из 50-60 позиций.

Современные производственные линии Компании позволяют выпускать продукцию высокого качества, так как за последние годы проводилось регулярное обновление производственных мощностей. Несмотря на это, загруженность производственных мощностей составляет всего 47% по состоянию на конец 2014 г.

Доля импортного сырья в себестоимости продукции составляет порядка 50%. По этой причине себестоимость продукции возрастает. Последнее резкое увеличение затрат произошло после девальвации национальной валюты в начале 2014 года.

Компания вкладывает значительные ресурсы в развитие и социальное обеспечение персонала. Распространены различные социальные выплаты работникам. Однако это слабо влияет на закрепление молодых специалистов. Текучесть кадров – около 25% по итогу 2014 г.

ВОПРОСЫ

1. В каком направлении следует развиваться «БС» в дальнейшем, чтобы повысить выручку и нарастить загрузку производства?

2. Каким образом «БС» может достичь увеличения продаж на местном рынке?

3. Каким образом следует «БС» налаживать сбыт продукции?

0

0  23649

23649

Нет комментариев.