Авторы: Тыныштыкбаева Д.Т. - заместитель директора департамента фондирования и связей с инвесторами АО «Банк развития Казахстана»

Карибджанов Б.Б. - к. э. н., доцент Высшей школы бизнеса НОУ «AlmaU»

Один из ключевых финансовых институтов Казахстана – «Банк развития Казахстана» (далее БРК) – свою инвестиционную деятельность осуществляет за счет привлеченного долгового капитала. Поэтому управление долговым портфелем является одной из важнейших задач БРК. Качество долгового портфеля напрямую влияет на качество кредитной деятельности Банка, в том числе и стоимость кредитования клиентов.

На 1 января 2012 года портфель заимствования БРК составил $6,5 млрд основного долга, который состоял из ценных бумаг, выпущен- ных на зарубежных рынках долгового капитала, займов из Республиканского бюджета и финансовых организаций, межбанковских займов.

В течение 2013-2015 гг. БРК предстоит погасить заимствования на сумму более 2,1 млрд долл. США, из которых пиковые погашения обязательств в 2015 году ($1,1 млрд) осуществляются за счет погашения еврооблигаций 5-го транша объемом $777 млн. В целом же до 2020 года картина по объемам предстоящих погашений БРК выглядит следующим образом (см. диаграмму).

Погашения в таком объеме без рефинансирования приведут к существенному сокращению ликвидности и соответственно валюты-баланса Банка, что вызовет негативную реакцию инвесторов и рейтинговых агентств.

Руководство БРК понимает, что необходимы проактивные меры по управлению рисками рефинансирования по портфелю заимствования и рисками потери ликвидности.

В обращении находятся четыре выпуска еврооблигаций Банка на общую сумму 1,074 млрд долл. США со сроками погашения в 2013, 2015, 2020 и 2026 гг. Из них наиболее крупным и ликвидным выпуском являются еврооблигации 2010 года на 777 млн долл. США с купонной ставкой 5,5% годовых (далее – Еврооблигации 5-го транша).

Помимо объема выпуска еврооблигациям 5-го транша придает ликвидность вхождение в состав индекса «Emerging Markets Bond Index» (далее – EMBI). Основными условиями для включения облигаций в EMBI являются: (1) 100%-ное государственное участие; (2) остаток срока обращения минимум два года; (3) объем выпуска не менее 500 млн долл. США.

Следует отметить, что еврооблигации 5-го транша будут исключены из EMBI в декабре 2013 г. Это соответственно сузит рынок держателей данных облигаций (требования американских фондов по инвестированию в облигации, входящие в рыночный индекс), что может ухудшить котировки еврооблигаций 5-го транша на вторичном рынке.

На фоне исключительно благоприятных рыночных условий (исторически низкие базовые ставки и сужение спрэдов по Банку) сегодня доходность по новому 10-летнему выпуску еврооблигаций БРК составит оценочно до 5% годовых. Для сравнения, стоимость 10-летнего выпуска еврооблигаций в декабре 2010 года была бы порядка 7,45 %, а прогнозный уровень доходности 10-летних еврооблигаций при выпуске в 2015 году составил бы 7,64% (средняя историческая доходность за 5 лет по 10-летним казначейским облигациям США плюс среднее значение за 5 лет по 10-летнему спрэду на Казахстан индекса EMBIG):

консенсусные прогнозы «Bloomberg» по изменению 10-летних доходностей казначейских облигаций США и форвардные ставки «Midswap» на 3-летний период указывают на ожидания роста базовых ставок до 2015 года, верхний предел прогнозных значений указывает на возможность роста базовых ставок до 4,20%;

базовые ставки находятся на исторически минимальных уровнях: с 1980 года доходности 10-летних казначейских облигаций США были ниже текущих значений лишь в 0,6% случаев;

в течение последних пяти лет средний спрэд на Казахстан по индексу EMBIG составлял свыше 493 базисных пунктов.

Для определения индикативной ставки по 10-летним выпускам базовым ориентиром являются казначейские облигации США сроком до 2022 года по ставке 1,625%, а также ставка «Midswap», равная 1,88%. Однако необходимо учитывать и спрэд над «Midswap» в рамере 255 базисных пунктов, что тоже влияет на стоимость выпуска.

Несмотря на волатильность на рынках, наблюдается приток вложений в долговые выпуски развивающихся стран (EM) – $53 млрд с начала 2012 года.

Сообщения «Европейского центрального банка» о скупке неограниченного объема суверенного долга стран еврозоны, а также программа QE3 ведут к значительному сужению спрэдов по выпускам EM.

Доходности по еврооблигациям Банка сократились в среднем в 2,5 раза с начала года.

Эмитенты из региона, пользуясь благоприятным моментом, выходят на рынки со снижающимися премиями за новые выпуски (new issue premiums) и полными книгами заявок.

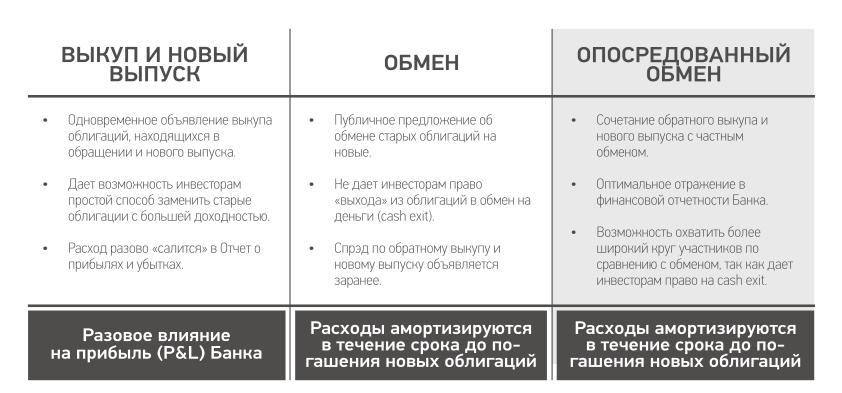

После анализа были рассмотрены следующие варианты оптимизации портфеля заимствования:

Было принято решение рассмотреть возможность обмена еврооблигаций 5-го транша путем проведения полного/частичного их выкупа и выпуска новых 10-летних еврооблигаций Банка в объеме до 1 млрд долл. США.

Предлагаемый выкуп облигаций с последующим обменом предполагает выплату премии от текущей рыночной стоимости, однако данные расходы амортизируются в течение срока обращения новых облигаций при признании новой сделки в качестве несущественного изменения условий долговых обязательств согласно МСФО. Цена выкупа с премией будет выплачиваться из средств нового выпуска. Таким образом, обмен не должен предполагать отток денежных средств Банка.

В качестве структуры обмена менеджментом Банка предлагается вариант опосредованного обмена (Intermediated exchange), согласно которому:

1. при наличии заинтересованности определенный банк-посредник достигает до- говоренности с держателями о выкупе еврооблигаций 5-го транша у инвесторов в обмен на денежные средства или новые облигации Банка;

2. после удержания облигаций в течение определенного периода (в зависимости от требования аудиторов) банк-посредник обменяет старые облигации Банка на новые на основании отдельного соглашения, и разместит новые облигации среди инвесторов.

Данная структура опосредованного обмена видится нам наиболее приемлемым, так как позволяет привлечь больше инвесторов благодаря cash exit option. Также она не влечет значимых последствий для отчета о прибылях и убытках.

Например, при условии участия 40% инвесторов в обмене цена выкупа на сегодня составит оценочно 111,32% от номинала при текущей рыночной стоимости в 110,5%. Для достижения участия не менее 50% инвесторов в обмене цена выкупа составит порядка 112,0% от номинала.

Несмотря на выплату дополнительной премии, низкие ставки по новому выпуску позволят Банку достичь экономии процентных расходов по сравнению со следующими сценариями:

1. выпуском 10-летних еврооблигаций в 2010 году на 777 млн долл. США с купоном 7,45% (оценка доходности 10-летних бумаг Банка в 2010 году);

2. погашением еврооблигаций 5-го транша в 2015 году и выпуском новых 10-летних еврооблигаций в 2015 году с прогнозной ставкой 7,64%.

Требованием к условиям обмена и нового выпуска является выполнение 10%- ного теста о несущественном изменении условий долгового обязательства согласно IAS 39 «Финансовые инструменты: признание и измерение» (далее – Тест МСФО), в результате чего расходы по реализации сделки будут амортизироваться в течение срока обращения новых облигаций.

С учетом возможности выхода на рынок еврооблигаций прочих квазисуверенных эмитентов (насыщение предложения) и изменения ситуации на рынке необходимы скорые действия по организации обмена и выпуску новых еврооблигаций.

Отметим, что обмен целесообразен при: (1) предельной ставке доходности по новым еврооблигациям не выше уровня 5,25%; (2) получении согласия не менее 40% держателей; (3) цене выкупа не выше 117,0% от номинала; (4) выполнении теста МСФО, и (5) обеспечении положительной экономии для Банка.

Положительная экономия процентных расходов достигается и при предположении, что уровень купонной ставки в 2015 году составит 4,80%. Однако, придерживаясь консервативного подхода, положительная экономия сделки для Банка признается, если сокращение номинальных процентных расходов превышает расходы по проведению обмена (выплате дополнительной премии за обратный выкуп).

Индикативные расходы Банка, исходя из выпуска размером до 777 млн долл. США, составят до 8,2 млн долл. США.

С учетом уникального характера сделки, требующей организаторов с опытом работы в инвесторской базе Банка, чувствительности сделки к распространению информации о планах Банка по выкупу облигаций, а также перспективы выхода на новый для Казахстана рынок инвесторов Российской Федерации, в качестве совместных зарубежных финансовых консультантов по новому выпуску и обмену были назначены «J.P.Morgan» и «VTB Capital».

«J.P. Morgan» имеет лидирующие позиции по сделкам выпуска облигаций и управлению пассивами эмитентов на международном рынке, включая рынок стран СНГ, является ведущим организатором по выпуску еврооблигаций Банка 2010 года, консультантом Банка по проведению процедуры «истребования согласия» держателей еврооблигаций (consent solicitation) в 2011 г.

«VTB Capital» является лидером в сделках по выпуску облигаций и управлению обязательствами эмитентов из стран СНГ, а также сильным партнером при размещении на рынке России.

ЗАДАНИЯ

1. Рассчитать WAСС по долговому портфелю БРК при условии, что стоимость уставного капитала составляет 3% годовых.

2. Рассчитать индикативную доходность по новым еврооблигациям.

3. Выполнить 10%-ный тест о несущественном изменении усло- вий долгового обязательства согласно IAS 39 «Финансовые ин- струменты: признание и измерение».

4. Рассчитать сумму экономии процентных расходов для Банка в результате проведенного опосредованного обмена облигаций.

0

0  4128

4128

Нет комментариев.