Авторы: Акшанов Н.С. - управляющий директор – директор департамента гарантирования АО «ФРП «Даму»

Байсеркеева С.С. - к. э. н., доцент Высшей школы бизнеса НОУ «AlmaU»

Байсеркеев О.Н., к. ф. н. - доцент Высшей школы бизнеса НОУ «AlmaU»

ВВЕДЕНИЕ

Получить кредит на открытие бизнеса в любом казахстанском банке достаточно трудно. Кредитная политика банков разрабатывается, как известно, опираясь на твердую убежденность банкиров в том, что категория начинающих предпринимателей, не имеющих опыта работы и достаточных денежных потоков, является зоной высокого риска, и здесь необходимо проявлять максимальную деловую твердость и осторожность.

При этом сами банки испытывают трудности в поиске новых клиентов, вынуждены рефинансировать одни и те же проекты, суля более выгодные условия по вознаграждению за кредит и операционное обслуживание. Часто единственным продуктом, который может предложить банк начинающим предпринимателям, является так называемое ломбардное кредитование. Чаще всего начинающий бизнесмен вынужден выставлять банку залог в виде недвижимости, под которую банк выдает кредит в сумме 30-50% от рыночной стоимости недвижимости. Считается, что тем самым банк со своей стороны покрывает высокие риски платежеспособности за счет низкого уровня LTV.

Однако следует заметить, что банки при этом забывают о печальном опыте кризиса 2007-2009 годов, когда просрочки именно по таким ломбардным сделкам значительно снизили качество ссудного портфеля. При этом цены на недвижимость рухнули, и казавшийся панацеей от всех рисков высокий уровень LTV не обеспечил покрытия потерь банка по невыплаченным кредитам за счет реализации залоговой недвижимости.

Практика показывает, что даже и такой, как его иногда называют «кабальный» вариант решения проблемы, не может спасти большинство начинающих предпринимателей, тем более что не все из них, особенно молодые стартаперы, имеют в собственности объект недвижимости.

Родственники начинающих бизнесменов, наслушавшись страшных историй о том, как банки забирают квартиры у незадачливых заемщиков, всячески отговаривают тех от залога единственного жилья, и в большинстве случаев их мнение перевешивает желание человека открыть бизнес.

Такая ситуация наблюдалась в казахстанском банковском секторе до 2013 года, пока не был запущен новый инструмент поддержки начинающих предпринимателей в рамках программы «Дорожная карта бизнеса 2020» – гарантирование кредитов.

Фонд «Даму» был готов предоставлять свою гарантию в размере до 70% от кредита в качестве залогового обеспечения. Добавив свою долю залога в размере 30% от суммы кредита, начинающий предприниматель имел шанс получить суммы до 20 млн тенге. В продукт был встроен уже популярный на тот момент инструмент субсидирования. Из вознаграждения в размере 14% годовых половину в течение 3 лет оплачивало государство.

Тем самым банки достигают 3 целей:

- получают новых заемщиков из числа желающих открыть свое дело;

- снижают риски платежеспособности в короткой перспективе, применяя инструмент субсидирования процентной ставки;

- снижают риски платежеспособности в долгосрочной перспективе, применяя инструмент гарантирования кредитов. В случае дефолта заемщика банк имеет право на 120-й день выставить требование к гаранту и получить до 70% от остатка основного долга, резко снизив уровень просроченной задолженности.

Первым партнером Фонда стал «Банк ЦентрКредит», запустивший продукт «Даму StartUP». Все еще опасаясь массовых просрочек, Банк стал принимать в качестве обеспечения депозит от самого предпринимателя в сумме 36% от суммы кредита. Таким образом, Банк вошел на рынок кредитования начинающих предпринимателей, максимально закрыв свои риски за счет ликвидного обеспечения – денег самого заемщика и гарантии национального института развития, чьи акции принадлежали государству. По этой же схеме вскоре заработал и «Халык Банк», но положение второго игрока заставило его снизить долю того же залогового депозита до 30% от суммы кредита. В результате работы этих двух банков за период с начала 2013 года по март 2014 года было выдано 23 кредита начинающим предпринимателям под гарантию «Даму».

В апреле 2014 года интерес к продукту проявила дочка российского «Сбербанка», запустив продукт «Сбербанк Стартап». Настоящей революцией стала готовность Банка принимать в качестве обеспечения и иное имущество заемщика. Начинающему предпринимателю уже не было нужды замораживать на депозите свои деньги, столь необходимые на данный момент. С учетом подключения третьего игрока сумма кредитов, выданных под гарантию Фонда на открытие нового бизнеса, составила 1,6 млрд тенге, 138 заемщиков смогли доказать жизнеспособность своих идей представителям Банка, Фонда и акимата. С акиматом начинающий предприниматель сталкивался на этапе одобрения проекта, на так называемом региональном координационном совете, где приходилось доказывать необходимость выделения субсидий и предоставления гарантии целой группе экспертов во главе с акимом региона.

Тем не менее не все предприниматели могли принять участие в программе. Множество нюансов и деталей, неясность некоторых моментов, незнание скрытых возможностей программы рядовыми менеджерами БВУ создавали барьеры на этапе рассмотрения заявки.

ОБЗОР СИТУАЦИИ

В 2013 году молодой предприниматель Айдос Бакбергенов решил начать производство светодиодного оборудования, считая, что непродуктивно везти светильники из того же Китая, 40% от стоимости которых составляет алюминий и металлоконструкция. Приобретать необходимое сырье у казахстанского производителя гораздо дешевле. Сложность заключалась лишь в том, что подобного бизнеса в Казахстане ещё не было.

Было принято решение и зарегистрирована компания – ТОО «Балхан». Так как данная технология относится к инновационному кластеру и требует наличия научной составляющей, Компанию решили зарегистрировать в СЭЗ «Парк информационных технологий «Алатау» для получения дополнительных преференций и льгот. Работа закипела: технический персонал разъехался по командировкам на заводы, а админи- страция Компании, понимая, что изучением технологии света в Казахстане занимается Физико-технический институт, расположенный в Парке инновационных технологий «Алатау», приняла решение действовать с ним в паре. Так был заключен договор о совместной деятельности, и партнеры стали думать над созданием уникального светильника с низкой ценой, высоким качеством и подходящего под местные климатиче- ские условия.

Вскоре был создан первый опытный продукт, прошедший положительное тестирование. Были закуплены более 10 видов импортных светильников из Германии, России, Китая и Кореи, и благодаря научному потенциалу Физико-технического института удалось создать казахстанский продукт.

По словам Айдоса Бакбергенова, это был уличный светильник, в котором многие комплектующие были казахстанского производства – от алюминиевого корпуса и резино-технических изделий до металлических конструкций. Но Компания не инвестировала в инновационную составляющую своей продукции. Она во многом уникальна. Для сравнения, уличные фонари зарубежного производства, что освещают ночной Алматы, в среднем стоят около 100 000 тенге, тогда как светильник торговой марки «100LED» с более лучшими характеристиками – 55 000 тенге. Преимущество не только в цене. Казахстанский производитель кроме экономии электроэнергии гарантирует покупателю безупречную работу светильника на протяжении 5 лет даже при резких скачках напряжения, чего не обещает ни одна из компаний-экспортёров. После создания собственных разработок, опытного образца и приобретения некоторого оборудования стало ясно, что для серийного производства и развития дальнейших продаж, средств, имеющихся у Компании, будет явно недостаточно. Однако в успешности своего проекта в Компании были твердо уверены, так как на протяжении всего этого времени наблюдали, как быстро росла популярность светодиодов на рынке. И все, что необходимо было сделать, – это выпустить качественный продукт, правильно выстроить систему продаж и зарекомендовать себя на рынке.

Проблема, с которой столкнулась Компания.

В начале 2014 года Компания начала производство светодиодных светильников на оборудовании Физико-технического института. Тем не менее первые продажи обусловили и первые проблемы:

- производственные площади, арендуемые у института, были недостаточными для размещения имеющегося персонала в количестве 10 человек, приходилось работать в две смены;

- растущий спрос вызвал необходимость увеличения персонала еще на 15-20 человек, что было затруднительно в имеющемся помещении;

- растущий спрос также требовал пополнения оборотных средств, однако выручка еще не позволяла саккумулировать достаточный объем в короткое время;

- компания использовала оборудование института, которым учреждение поль- зовалось и для собственных нужд. Это вызывало неудобства и необходимость постоянного согласования графиков работ;

- договор аренды оборудования истекал в конце 2014 года, и, учитывая постоянную его загрузку обеими сторонами, пролонгация договора со стороны института была сомнительна.

Айдос, его компаньон Естай и бухгалтер Гульзана пришли к решению, что Компания должна отказаться от аренды помещения и оборудования у института, так как данный фактор уже скорее сдерживал развитие Компании. При этом Естай и Гульзана согласились с доводами Айдоса о том, что сотрудничество в области научных разработок нужно продолжать, поскольку бизнес в сфере технологий требует постоянного обновления продукта.

В итоге решение всех текущих проблем сводилось к 4 пунктам:

1. Приобретение собственного помещения;

2. Приобретение оборудования, аналогичного используемому;

3. Пополнение оборотных средств;

4. Разработка программы продвижения сбыта продукции.

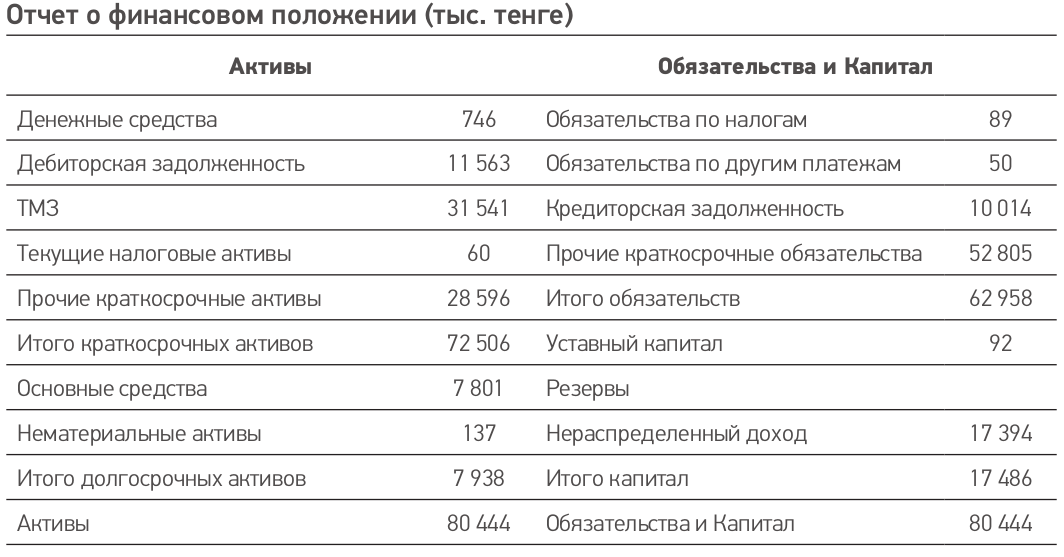

Все, как всегда, упиралось в деньги. Бухгалтер рассказала компаньонам о текущем финансовом состоянии. Баланс Компании составлял порядка 80 млн тенге, в том числе около 17,5 млн тенге составлял собственный капитал. Активы Компании были представлены в основном дебиторской задолженностью в размере 11,5 млн и запасами в размере 31,5 млн. Основные средства – это 7,9 млн тенге, в которых львиная доля приходилась на автомобиль Toyota Land Cruiser. У Компании были обязательства на 62 млн тенге, включая финансовую помощь со стороны Айдоса в размере 9 млн тенге и задолженность перед крупным поставщиком комплектующих на 52,8 млн тенге.

Компания за I квартал работы получила 46 млн тенге выручки, при этом прибыль составила 17 млн тенге, а себестоимость продукции – 29 млн тенге.

У Компании не было свободных средств для приобретения оборудования, поэтому ей были необходимы дополнительные вливания извне.

Просмотрев рыночные предложения, компаньоны сразу же отказались от идеи покупки помещения в пользу аренды в черте города, установив для себя потолок арендной платы в размере 1 млн тенге.

Айдос и Естай составили план финансирования покупки оборудования и пополнения оборотных средств. Для приобретения необходимого оборудования – термопечи, робота-манипулятора, трафаретного принтера и термопластоавтомата требовалось порядка 68 млн тенге. Для доставки товара и комплектующих требовался небольшой грузовик, и выбор был сделан в пользу «газели» марки NEXT стоимостью 4,2 млн тенге. При обсуждении размера необходимых оборотных средств мнения разделились.

Айдос предлагал до конца 2014 года, пока позволяет договор аренды, использовать и свое вновь приобретенное оборудование, и арендуемое. В качестве доводов он приводил двойной эффект по выручке и прибыли в течение 2014 года, возможность аккумулировать прибыль для покупки еще одного собственного оборудования после истечения срока аренды. Естай склонялся к мысли, что нужно съезжать немедленно, не платить лишние деньги институту. Сама мысль зависимости от третьего лица приводила его в уныние, в подкрепление к эмоциональным доводам он предлагал увеличить, загрузить свое оборудование в две смены и получать ту же прибыль, что и с использованием арендного оборудования.

Гульзана предложила три варианта решения проблемы c финансами:

1. Поиск инвестора или учредителя, который мог бы обеспечить нужные инвестиции;

2. Частный заем;

3. Кредит в банке.

Вариант № 3 был отметен сразу, у ребят было стойкое убеждение, что Компанию с 3-месячным опытом продаж своей продукции банки как заемщика рассматривать не будут.

Оставалось два первых варианта. Чувство собственника больше склоняло компаньонов к варианту № 2. Ребята обоснованно предполагали, что у игроков данного рынка большие перспективы. Новый учредитель, вложивший 150 млн тенге против 18 млн тенге «старых» учредителей, будет обоснованно претендовать и на соразмерную вкладу часть прибыли. При этом ребята предполагали, что свободная сумма в таком размере есть только у так называемых «агашек», что приведет к дополнительным рискам для предприятия.

Вариант частного займа устраивал их больше. Айдос был готов заложить свою 1-комнатную квартиру площадью 106 кв. м в элитном доме, по его расчетам, она стоила около 60 млн тенге. Он предполагал взять под ее залог 60 млн тенге для покрытия львиной доли затрат на инвестиции. Но тогда вопрос привлечения денег на пополнение оборотных средств оставался открытым, больше никакими активами компаньоны не располагали, автомобиль Toyota Land Cruiser был бы оценен невысоко.

Изучив предложения ломбардов и частных ростовщиков, компаньоны поняли, что финансирование им обойдется как минимум в 5% в месяц. Поднатужившись, Компания смогла бы, по их расчетам, выплатить такой кредит в течение года. Однако это была бы больше работа на кредитора, нежели во благо Компании. Еще одно разочарование ждало ребят, когда выяснилось, что на данном рынке кредиторы применяют коэффициент снижения стоимости залога 50%. Казавшаяся самым простым решением возможность получения частного займа уже была сомнительна.

После столь неутешительного брейнсторминга компаньоны обратились за временной финансовой помощью к своему давнему знакомому – владельцу ТОО «Благородный дом» Омербеку Умарову. Их знакомство началось в 2011 году, со времен аренды офисов в одном помещении. Компания Омербека тогда была новой, только созданной.

Омербек тоже не искал легких путей, понимая, что на узком рынке с высокими входными барьерами больше шансов добиться успехов. Он занимался продажей реагентов (серная кислота, аммиачная селитра) предприятиям уранодобывающей промышленности. Данный бизнес предполагал наличие лицензии Комитета по борьбе с наркобизнесом и контролю за оборотом наркотиков, так как осуществлял деятельность, связанную с оборотом так называемых прекурсоров. Компания была довольно успешна, имела договор поставки селитры на 2014 год на сумму 196 млн тенге. Кроме того, в 2014 году Компания выиграла тендер в новом для себя виде деятельности – оказании услуг по подготовке готовой продукции на экспорт НАК «Казатомпром». Работа заключалась в грунтовке, маркировке и упаковке бочек для радиоактивных средств, изготовлении специальных деревянных крепежей для бочек, загрузке и креплении бочек в контейнеры. Выступая субподрядчиком, Компания предполагала заработать порядка 200 млн тенге. За 2013 год фирма Омербека имела прибыль в размере 30 млн тенге при обороте 180 млн тенге, все обороты проходили через банк. Размер оборотного капитала Компании составил 84 млн тенге. Посокрушавшись над проблемой дру- зей, Омербек был вынужден отказать в предоставлении займа в сумме 100 млн тенге на 12 месяцев. При этом он готов был давать ежемесячно до 1,5 млн тенге в течение года, но эти капли не спасали ситуацию.

Как ни крути, поход в банк был неминуем. Айдос, Естай и Гульзана набросали доводы в пользу кредитования их Компании.

1. Мы организовывали местное производство и добились значительных показате- лей выручки уже в первый квартал работы:

2. Мы занимаемся научной составляющей с казахстанскими учеными.

3. Мы находимся на территории СЭЗ и занимаемся приоритетными видами дея- тельности.

4. Проект имеет хорошую степень проработки (бизнес-план, концепция развития).

Решив, что слабые стороны, возможности и угрозы банкиры додумают сами, ре- бята отправили Гульзану в поход по банкам. Однако, обойдя несколько банков, она была удручена – везде ее встречали радостно, но энтузиазм менеджеров быстро утихал, когда она начинала озвучивать подробности их заявки. Не помогали ни связи, ни звонки, везде слышалось: «Извините, мы не сможем выдать вам кредит». Многие компании-стартапы еще не имеют четких представлений о суммах финансирования. При этом на разработку прототипов будущих изделий может быть затрачено более 1 года, а время получения льготной гарантии в сумме 70% будет уже упущено. Уставшая и разочарованная, Гульзана листала Facebook и наткнулась на информацию о том, что дочка российского «Сбербанка» и Фонд «Даму» запускают программу кредитования стартапов. Уже утром она была в банке и узнала основные условия кредитования, которые ее не обрадовали. Тем не менее начальник отдела по работе с клиентами Айгуль попросила дать ей время на дополнительное изучение программы

«Дорожная карта бизнеса 2020» и консультацию с работником Фонда «Даму». «Сбербанк» с 2010 года активно использовал инструмент субсидирования, однако с гарантированием работал неохотно, а со стартапами не работал вовсе. Поэтому Айгуль сомневалась, правильно ли она понимает условия программы. Изучив фолиант с условиями программы, девушка поняла, что ТОО «Балхан» можно отнести как к начинающим, так и действующим предпринимателям. Это снимало одну важную проблему, чему Айгуль обрадовалась. Она поняла: клиент, предоставив квартиру и приобретаемое оборудование как залог, сможет получить как минимум 120 млн тенге.

Компания работала 3 месяца, что было достаточно для отнесения ее к действующим предпринимателям по критериям «Даму», но было менее 6 месяцев, как того требовала кредитная политика «Сбербанка». При этом показатели І квартала работы Компании говорили о том, что кредит она сможет обслуживать, если дело и дальше пойдет также хорошо. Но разве это докажешь «рисковикам», они ссылаются на кредитную политику, утвержденную в Москве, и переубедить их не сможет никто, нарушать политику нельзя. У филиала «Сбербанка» и филиала «Даму» была договоренность – через день в офисе банка дежурил сотрудник Фонда, оказывая консультации как банкирам, так и клиентам. Утром на дежурство в банк, к счастью, пришел Иван. Счастье заключалось в том, что Иван ранее работал в «Сбербанке», знал условия поли- тики банка так же хорошо, как и условия программы. Поговорив с Айгуль и задав ей несколько вопросов, Иван предложил Айгуль решение, которое, на его взгляд, помогло бы снять проблему.

Айгуль позвонила сотрудникам ТОО «Балхан» и назначила встречу в формате «Даму-Банк-Клиент». Иван, Айгуль, Гульзана, Естай и Айдос, обсудив все преимущества предложения Ивана, пришли к благоприятному решению.

Через некоторое время Компания получила кредит по программе «ДКБ 2020» в сумме 50 млн тенге, купила необходимое оборудование и автомобиль, получила кредит на оборотку в размере 22 млн тенге.

КАК РЕШАЛАСЬ ПРОБЛЕМА

Компания решила привлечь на инвестиции 50,5 млн тенге, так как предполагалось вложить собственные 21,5 млн тенге. Компания также приняла решение привлечь на пополнение оборотных средств 50 млн тенге, открыв данный заем в формате кредитной линии, чтобы пользоваться им по мере необходимости.

По условиям программы «ДКБ 2020» начинающий предприниматель может претендовать на получение кредита в сумме и свыше 20 млн тенге, если срок, прошедший с даты регистрации компании до даты подачи заявки в БВУ, не превышает одного года. В таком случае размер гарантии не может быть более 50%, то есть начинающий предприниматель получает гарантию на условиях, предназначенных для действую- щих предпринимателей. Данную норму программы не все знают, хотя она дает возможность финансировать стартапы на большие суммы, как в данном случае. Поэтому Айгуль рассудила, что проблема отсутствия залога может быть решена за счет применения инструмента гарантирования.

Применив коэффициенты снижения рыночной стоимости 0,7 к недвижимости и 0,5 к приобретаемому оборудованию, Айгуль определила стоимость пула залогового имущества:

Залоговая стоимость квартиры = (59 млн тенге *0,7) = 41,3 млн тенге Залоговая стоимость оборудования = (72 млн тенге *0,5) = 36 млн тенге Итого = 77,3 млн тенге

Сумма кредита удваивается за счет привлечения гарантии «Даму» в размере, равном сумме собственного залога ТОО.

Сумма кредита=77,3*2=154,6 млн тенге, в том числе на пополнение оборотных средств 82,6 млн тенге.

Иван внес корректировку в данный вариант. Залоговая стоимость оборудования, поступающего в будущем, не может быть использована в расчете необходимой доли собственного залога предпринимателя в размере 50% от суммы кредита.

Сумма возможного кредита снизилась до 83 млн тенге

Компания за время рассмотрения заявки уже изыскала 21,5 млн тенге, соответственно сумма кредита, необходимая на инвестиции, сокращалась до 50,5 млн тенге.

По условиям программы нельзя было предоставить клиенту сумму кредита на пополнение оборотных средств в размере более 30% от суммы кредита.

В итоге аппетит Компании был снижен до 22 млн тенге, рассчитанных как:

Размер кредита на пополнение оборотных средств = (50,5 млн тен- ге/70*100)*30 = 21,6 млн тенге.

В итоге сумма кредита могла составить 72,1 млн. тенге. Максимальный размер гарантии мог составить 36 млн тенге.

При предоставлении кредита на инвестиции на запрошенный срок 50 месяцев клиент погашал бы ежемесячно 1 млн тенге. Кредит на пополнение оборотных средств предоставлялся на 6 месяцев, максимальный ежемесячный взнос составил бы 3,6 млн тенге. То есть ежемесячно Компания должна будет погашать 4,6 млн тенге, или 77% от размера текущей прибыли. Максимальное вознаграждение за пользование займом составило бы 840 тыс. тенге ежемесячно, но так как инструмент субсидирования вдвое сокращает расходы предпринимателя, а государство выплачивает 7% из 14%, расходы снижаются до 420 тыс. тенге. В итоге Компания будет погашать 5 млн тенге ежемесячно. При расчете cash flow Банк консервативно оставил уровень выручки прежним, учитывая тот факт, что дополнительное вливание оборотного капитала лишь компенсирует часть инвестиционных затрат, произведенных за счет собственных средств. Тем не менее расчеты показали, что Компания способна исполнять свои обязательства при сохранении текущего уровня прибыли.

Однако кредитная политика Банка не позволяла рассматривать компании со сроком работы менее 1 года в том случае, если начинающему предпринимателю требуется более 20 млн тенге, даже при уверенности в платежеспособности компании и наличии залогового имущества, усиленного гарантией «Даму». Айгуль вспомнила о рассказе компаньонов о готовности ТОО «Благородный дом» предоставлять Компании краткосрочные ссуды для покрытия текущих нужд ТОО «Балхан». Она рассказала об этом Ивану, который тут же предложил решение – принять ТОО «Благородный дом» созаемщи- ком по данному кредиту без права освоения. Тем самым Банк убивал двух зайцев:

- созаемщик имел срок работы более 1 года, что решало проблему несоответствия кредитной политике;

- привлечение созаемщика с ежегодной прибылью 30 млн тенге было дополнительной защитой от просрочек, прибыль созаемщика могла стать подушкой безопасности для ТОО «Балхан» в первые месяцы работы.

В итоге Банк имел уже 3 инструмента защиты от дефолта:

- ежемесячное субсидирование вознаграждения в размере 420 тыс. тенге;

- прибыль созаемщика в размере 2,5 млн тенге, то есть 50% от суммы ежемесячного взноса;

- гарантию «Даму» в сумме 50% от основного долга, которая в случае просрочки свыше 120 дней покроет убыток Банка.

Айдос позвонил Омербеку, спросил о возможности такой схемы и тут же получил положительный ответ.

Банк и Фонд оформили результаты финансового анализа согласно процедурам, и в итоге кредит был выдан.

ВОПРОСЫ

1. Какие риски, на ваш взгляд, могут возникнуть у предприятия в том случае, если инвестор/соучредитель не имеет представления о сфере, в которой работает предприятие, и не вовлечен в процесс оперативного управления Компанией?

2. Почему компаньоны пришли к выводу, что привлечение частного займа возможно, но это будет «работа на кредитора»?

3. В чем привлекательные стороны работы на рынке специфичных товаров и услуг? Проведите SWOT-анализ.

4. Как вы думаете, как Айдос и Естай могут использовать готовность Омербека занимать ежемесячно определенную сумму денег? Проведите самостоятельно SWOT-анализ данной Компании.

5. По вашему мнению, какие причины вынуждали банки отказы- вать в предоставлении кредита?

6. Почему ТОО «Балхан» можно отнести как к начинающим, так и действующим предпринимателям и какую проблему это решало?

7. Что не учла Айгуль, рассчитывая, что клиенту можно предоставить кредит в сумме 120 млн тенге?

8. Какое решение предложил Иван и почему оно было возможно?

9. Кому был сделан звонок по итогам встречи в формате «Даму-Банк-Клиент»?

10. Предложите свое решение проблем c финансированием, возникших у Компании.

11. По вашему мнению, какие изменения необходимо внести в инструменты государственной поддержки МСБ, о которых идет речь в этом кейсе?

12. Как можно решить проблему продвижения продукции Компании на рынке, не прибегая к традиционным инструментам рекламы и маркетинга?

13. Будучи президентом крупного банка, на каких условиях вы бы готовы были финансировать начинающих предпринимателей?

0

0  14906

14906

Нет комментариев.