Авторы: Джунусов О.А. - управляющий инвестициями департамента инвестиционных фондов II АО «Казына Капитал Менеджмент»

Мусапиров Х.К. - МВА, старший преподаватель Высшей школы бизнеса НОУ «AlmaU»

Айдан Рахимов, управляющий директор АО «Казына Капитал Менеджмент», верил в особенную и весомую миссию своей компании в становлении и развитии бизнеса в стране.

Обычно он доказывал это на следующих примерах. «Все знают, – говорил он, – что в процессе своей жизнедеятельности потребность компании в финансировании претерпевает изменения. В момент создания редко какая компания имеет какой-либо другой источник финансирования, кроме личных средств учредителей». Лишь спустя какое-то время, имея положительную кредитную историю, молодая компания может претендовать на получение банковского финансирования. Кредитные офицеры банков будут тщательно и осторожно просчитывать все риски невозврата: для этого будет проанализирована бизнес-модель компании, изучены ее конкуренты, пороги вхождения для новых игроков, денежные потоки, сколько компания тратит по сравнению с тем, что зарабатывает. И если проведенный анализ удовлетворит кредитный комитет банка, а залог будет покрывать все возможные убытки, компания получит свой первый кредит за немалый процент.

Таковы рациональные законы рынка – чем выше риск (для банка финансировать начинающую компанию, конечно же, рискованно), тем выше должен быть доход. Пройдут годы, и кредиты станет получать все легче, а процентная ставка будет все ниже.

Со временем, если компанией управляли сильные менеджеры, а рынок был благоприятен, окрепшая и доказавшая свою жизнеспособность компания достигает своего потолка и может позволить себе почивать на лаврах. Можно спокойно защищать свою долю на рынке, надеясь, что завоеванная ниша надолго останется за ней. Но не все компании такое устроит. Тут Айдан приводил различные примеры из своей богатой практики, которые были особенно близки и понятны его собеседникам. Одним он рассказывал о сети магазинов «Все для дома», которая выработала такой продуманный и успешный формат мини-магазинчиков, что оставалось лишь тиражировать и тиражировать модель по стране – успех был гарантирован. Другим рассказывал про месторождение меди, хозяин которого верил, что продавать малообогащенную руду неправильно – нужно на месте строить фабрику более глубокого обогащения, а также перерабатывать улучшенные концентраты в продукцию более высокого металлургического передела.

Эти столь непохожие компании объединяло налаженное оперативное управление и желание амбициозного рывка вперед. Вся проблема только в том, что региональная экспансия сети магазинов или инвестиции в строительство новой обогатительной фабрики требуют совсем другого финансирования: во-первых, необходимы средства, которые в разы превышают уже привычные банковские кредиты; во-вторых, высокие проценты банков «съедают» за многие годы всю прибыль акционеров; банки также неохотно финансируют долгосрочные проекты, так как в быстро меняющихся условиях слишком рискованно финансировать их под небольшой процент, как хотят акционеры таких компаний. В связи с этим существующие акционеры стремятся разделить веру в долгосрочный успех компании и нести все риски вместе с новыми вкладчиками, которые могут получать дивиденды, если будет прибыль. Иными словами, компании нуждаются в инвестициях в акционерный капитал.

В таких случаях достаточно часто компании пытаются привлечь финансирование от фондов прямых инвестиций. Фонд прямых инвестиций (ФПИ), по определению, вкладывает деньги в реальные активы или получает контроль над конкретным предприятием (покупая пакет его акций, дающий право на участие в управлении компанией). Такие ФПИ, так же как и компании, заинтересованы именно в долгосрочном развитии компании, увеличении ее стоимости, поэтому они вкладывают «длинные» инвестиции. Вместе с тем такие инвестиции, как правило, имеют определенный срок жизни, и поэтому ФПИ всегда открыты к переговорам о продаже своей доли обратно акционерам компании.

Наиболее дальновидных менеджеров компании привлекают даже не сами инвестиции, а их «умное» сопровождение. Ведь управляющая команда в подобных ФПИ, как правило, обладает глубокими знаниями в той же отрасли, что и компания, имеет опыт инвестирования в десятки и сотни компаний в других отраслях. Прямые инвестиции (в отличие от портфельных) предполагают получение не менее 10 %-ной доли в капитале предприятия, активное участие в его управлении, получение соответствующего дохода от прибыли. Опытная и заинтересованная команда ФПИ всегда может дать дельный совет, помочь наладить бизнес-процессы в растущей компании, имеет хорошие связи с другими игроками на рынке.

Как раз созданием и последующим мониторингом деятельности подобных ФПИ занимается АО «Казына Капитал Менеджмент» (далее – ККМ), называемое «фондом фондов», со 100-процентным участием в его капитале Национального управляющего холдинга (НУХ) «Байтерек».

Поэтому Айдан с энтузиазмом принял новое задание руководства ККМ – дать анализ по оптимальному выбору параметров для создания нового инвестиционного фонда. По линии государственных инвестиций выделялись средства в размере 100 млн долл. США под управление ККМ. Но от компании ждали тщательного и взвешенного подхода – как в структурировании и управлении нового фонда, так и в общем обосновании необходимости подобной инвестиции.

Айдан, осознавая свою миссию и ответственность, решил тщательно подготовиться и освежить память информацией об индустрии (отрасли) фондов прямых инвестиций.

КАК РАБОТАЕТ КЛАССИЧЕСКИЙ ФПИ В ЗАПАДНЫХ СТРАНАХ

Обычно фонд организуется в виде партнерства с ограниченной ответственностью (Limited Liability Partnership). Партнеры по фонду делятся на два типа: партнер с ограниченной ответственностью (limited partners – LP) и управляющий партнер (general partner – GP).

Как правило, партнерами с ограниченной ответственностью являются пенсионные фонды и институциональные инвесторы. Они пассивны в сделках, и им нет нужды самим искать и анализировать проекты, структурировать сделки. Они являются лишь инвесторами, обязанными оплачивать необходимые суммы за управление их средствами, которые им время от времени выставляет управляющий партнер. Также они вносят существенный вклад в размер капитала фонда. Обычно ККМ выступал как партнер с ограниченной ответственностью.

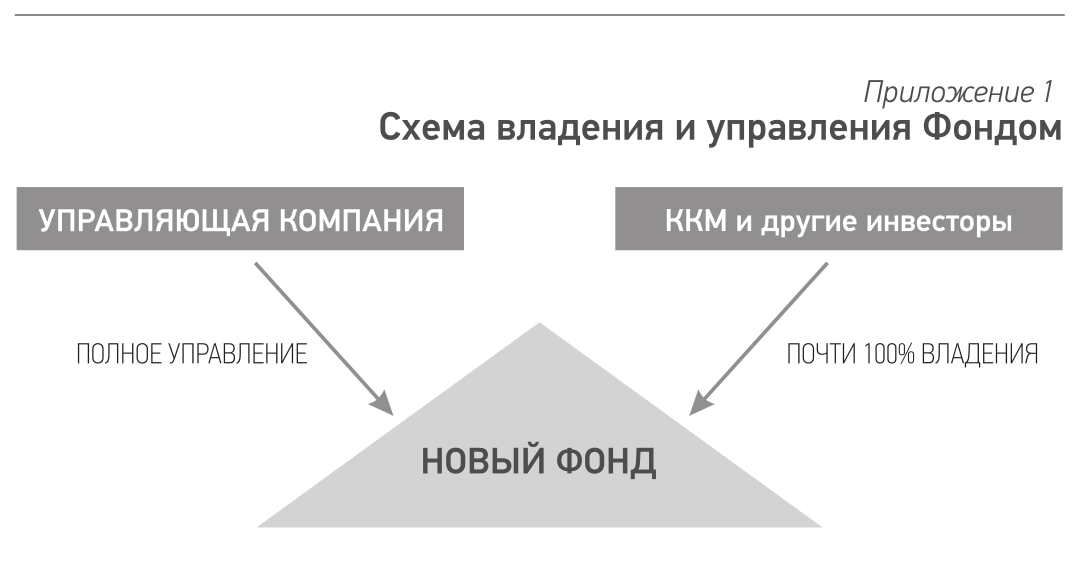

Управляющие партнеры, наоборот, очень активно задействованы в инвестиционных сделках. Фактически именно под их управлением и контролем инвестиционный фонд осуществляет свою деятельность (Приложение 1).

Условия партнерства каждого фонда могут очень сильно отличаться, но определенным стандартом считаются следующие ключевые договоренности:

- управляющая компания получает гонорар за управление фондом (management fee) в 2% от размера фонда ежегодно;

- имеется определенное пороговое значение прибыли, около 8% IRR (внутренняя норма прибыли инвестфонда), на которое нацелены как управляющая компания, так и партнеры с ограниченной ответственностью;

- для мотивации управляющего партнера вводится такое понятие как carried interest. В случае достижения пороговой прибыли некий доход за вычетом пороговой прибыли делится в пропорции 20% для управляющей компании, а 80% распределяется между партнерами с ограниченной ответственностью.

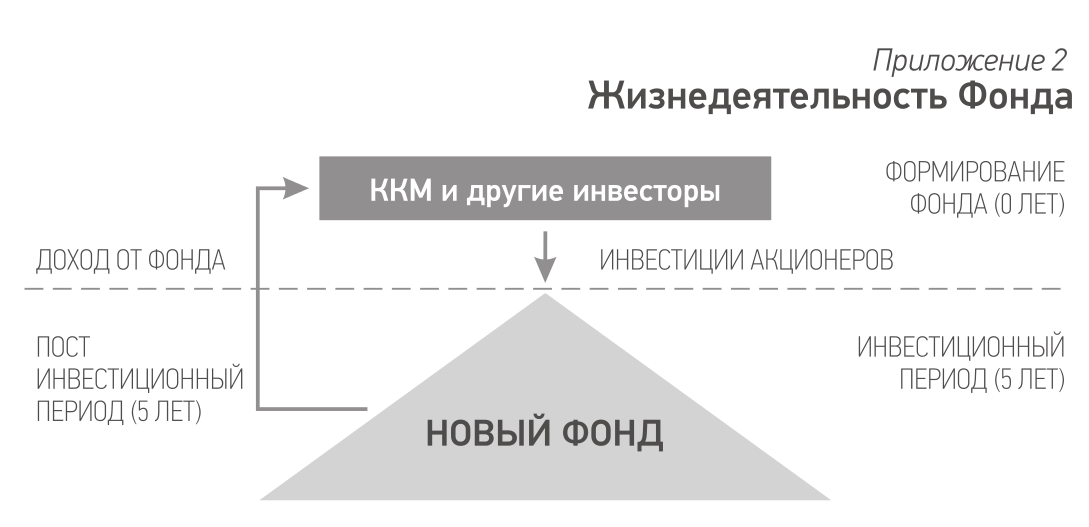

Сам срок жизни фонда обычно составляет от 10 до 13 лет и делится на два основных периода. В инвестиционный период (половина от срока жизни организации) фонд активно изучает компании и осуществляет сделки. Потом идет постинвестиционный период – фонд начинает потихоньку выходить из акционерного капитала портфельных компаний. Разумеется, до этого момента должна быть проведена огромная работа – улучшено функционирование компании, налажены бизнес-процедуры по бюджетированию и контролю, привлечены лучшие менеджеры, и, наконец, найдены другие инвесторы, готовые выкупить долю фонда (Приложение 2).

КАК ФУНКЦИОНИРУЮТ ФПИ В КАЗАХСТАНЕ И КАКУЮ ПОЛЬЗУ ПРИНОСЯТ

Рынок прямых инвестиций в Казахстане находится на низком уровне развития. Несмотря на то что в Казахстане с 2006 года осуществляют деятельность более 63 ФПИ, по оценке ККМ, не более 1/4 из этих фондов работают активно. Среди наиболее активных можно выделить 8 ФПИ с участием ККМ: «Kazakhstan Growth Fund», «Citic Kazyna Investment Fund I», «ADM Kazakhstan Capital Restructuring Fund», «Falah Growth Fund», «Macquarie Russia and CIS Infrastructure Fund», «Islamic Infrastructure Fund», «Baiterek Venture Fund», «ALMEX-Baiterek Fund»

Активны на рынке такие фонды как «Baring Vostok Private Equity Fund IV и V», «Centras Private Equity Fund», «UFG Private Equity Fund III», «Volga River Growth II», «Resmi Group Buyout Fund», а также фонды под управлением «Amun Capital» и «Верный Капитал»

Эти ФПИ – как из стратегического портфеля ККМ, так и вне его – пусть и косвенно и не всегда намеренно, но принимали участие в реализации Государственной программы форсированного индустриально-инновационного развития на 2010-2014 гг. (далее – ГПФИИР). На данный момент они участвуют в реализации Государственной программы индустриально-инновационного развития на 2015-2019 гг. (далее – ГПИИР) путем инвестирования в проектные компании на территории Республики Казахстан. Устойчивое и плодотворное развитие ФПИ значительно улучшает привлекательность инвестирования в страну. Айдан вспомнил, как успех фонда «Baring Vostok Capital» заставил даже самых осторожных инвесторов присмотреться к инвестициям в Российскую Федерацию.

Сам ККМ был создан в 2007 году как фонд для развития эффективного рынка прямых инвестиций в Казахстане. По состоянию на июнь 2015 года в стратегическом портфеле ККМ функционируют 13 ФПИ, которыми выделено инвестиций в 46 портфельных компаний, из которых 17 это казахстанские предприятия, на сумму 282 млн. долл. (с широкой отраслевой диверсификацией).

В рамках исследования «Индекс привлекательности стран для венчурного капитала и прямых инвестиций» Казахстан занял 70-е место из 118 стран, участвовавших в рейтинге, что значительно ниже показателей стран БРИКС.

Доля прямых инвестиций через ФПИ в экономике Казахстана составляет 0,04% от ВВП (средний показатель за 2010-2014 гг.), что ниже соответствующих показателей в других странах. Так, в Индии этот показатель составляет 0,15%, в Бразилии – 0,36%, в России – 0,34%.

Айдану было ясно, что на рынке капиталов для долгосрочного финансирования малого и среднего бизнеса (МСБ), нацеленного на развитие, в стране существует определенный пробел. Низкий рейтинг Казахстана в индексе привлекательности стран для венчурного (рискового) капитала и прямых инвестиций связан с низкой насыщенностью рынков капитала, нехваткой квалифицированных специалистов и предпринимательских навыков у населения, сложностью выхода ФПИ из инвестиций, отсутствием прозрачности деятельности МСБ и его закрытостью (неготовностью «впускать» третьих лиц в капитал).

Кроме того, сам инструмент «Прямые инвестиции» является достаточно новым как для Казахстана, так и других стран СНГ. У нас финансирование экономики осуществляется в основном за счет кредитных ресурсов. Так, размер предоставленных кредитов юридическим лицам и субъектам МСБ составил в 2012, 2013 и 2014 гг. соответственно 9 958,0 млрд тенге, 11 291,5 млрд тенге и 12 106,1 млрд тенге.

В это же время общий объем сделок, профинансированный с участием ФПИ в РК, составил соответственно 19,6 млрд тенге, 2,7 млрд тенге и 8,0 млрд тенге. Таким образом, соотношение прямых инвестиций ФПИ к заемному капиталу составило за указанной период 0,2%, 0,03% и 0,01%. В мировой практике соотношение прямых инвестиций к займам составляет 30/70.

Сама ситуация на внутреннем кредитном рынке представлялась Айдану неоптимистичной. Высокой была доля неработающих займов в банковском секторе, влияющая на устойчивость банков и последующее ухудшение их рейтингов. Это соответственно увеличивает стоимость фондирования, и казахстанские банки второго уровня (БВУ) не могут удовлетворить спрос на кредитные ресурсы со стороны корпоративного сектора. Сегодня банки не в состоянии выполнять функции устойчивого источника финансирования инвестиционных вложений в развитие приоритетных отраслей промышленности и инфраструктуры.

Таким образом, как мировой опыт, так и внутренний рынок подтверждают необходимость дальнейшего развития и популяризации инструмента «Прямые инвестиции» в широких кругах бизнес-сообщества Казахстана. При этом Айдана радовало, что вся политика единственного акционера и главного заинтересованного лица НУХ «Байтерек» направлена на то, чтобы институты развития (в т. ч. ККМ), входящие в его состав, способствовали привлечению инвестиций.

В целях успешного выполнения миссии нового фонда и принятия жизнеспособной стратегии его развития Айдан должен учитывать также текущую ситуацию на международных финансовых рынках, особенно положение самых важных партнеров Казахстана – России, Китая и стран Евросоюза.

Антироссийские санкции стран Запада во главе с США, введенные в 2014 году, уже привели к бегству капитала, замедлению роста экономики России и обвалу рубля. Эти тенденции продолжают иметь место и в 2015 году.

В Китае ключевой индекс фондового рынка – Shanghai Composite – в июне-июле 2015 года потерял почти треть стоимости, несмотря на отчаянные попытки китайских властей остановить панику инвесторов. Идет замедление темпов роста китайской экономики вопреки большому количеству стимулирующих мер.

В Китае на протяжении 2010-2015 годов компании нефинансового сектора слишком активно зарабатывали непрофильной деятельностью: брали кредиты под залог собственных ценных бумаг, чтобы заниматься спекуляциями, вкладывали свои и заемные средства в различные финансовые активы, выдавали кредиты другим. Главный экономист российского ПФ «Капитал» Евгений Надоршин считает, что «банкротство институтов китайского теневого банковского сектора может запустить новый масштабный кризис. Многие потом будут удивляться, как банкротство какой-нибудь сталелитейной компании случилось из-за проблем на рынке акций, например. Но такого можно ожидать, если из производителя стали она превратилась в игрока на финансовом рынке».

Проблемы китайской экономики могут ударить по экономике стран СНГ и Казахстана через снижение гигантского китайского потребления и, следовательно, общего падения мировых цен на основные экспортные сырьевые ресурсы Казахстана (нефть, газ, металлы); через значительное падение курса тенге и большую инфляцию в такой импортозависимой стране, как Казахстан; через уменьшение вливаний Китая в совместные проекты развития, сворачивание выдачи кредитов и т. д.

В странах Евросоюза усиливаются процессы дезинтеграции (возможный выход Греции из валютного союза), уменьшается экономическая активность, что приводит к сокращению экспорта из Казахстана. Вместе с антироссийскими санкциями это приводит к тому, что европейские финансовые инвесторы пытаются выйти из иностранных активов, в том числе в Казахстане, который тесно связан с Россией в рамках нового Евразийского союза.

ВЫБОР ПАРАМЕТРОВ БУДУЩЕГО ФПИ

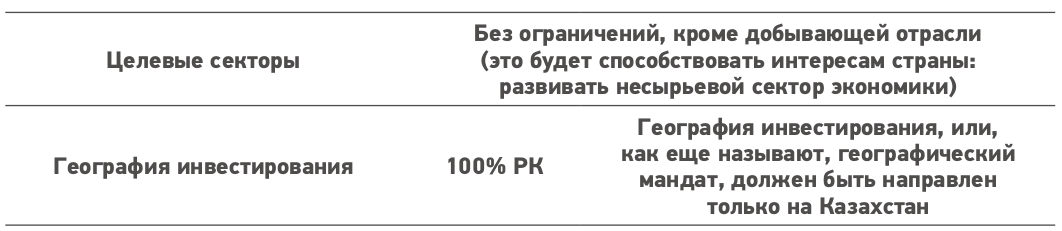

Айдан решил, что для начала он должен описать идеальный инвестиционный фонд, который бы соответствовал миссии его Компании и максимально содействовал государственным интересам. Для этого Айдан набросал таблицу для описания идеального фонда в целом:

Смутное беспокойство у Айдана вызывала намеченная цель по размеру фонда и географическому мандату. Возможно ли привлечь инвестиции в такой фонд от других инвесторов, если все средства предполагается направить только на Казахстан? В конце концов никто не утверждает, что страновой риск инвестирования в Казахстан выше, чем в США или в Европу. Этот риск компенсируется другими факторами, обычно более высокой возможной прибылью.

В данном случае при создании нового фонда инвестор будет рисковать большей суммой. Айдан предполагал, что лишь при условии большего вклада государством другие инвесторы согласятся инвестировать свою часть.

Такое предлагать руководству Айдан совсем не хотел – обычно их не принимают вышестоящие менеджеры. И правильно. По принятым стандартам и действующей норме каждый государственный доллар должен привлекать как минимум еще доллар и пару центов сверху, иначе какой смысл правительству выделять деньги?

Можно предложить более широкий географический мандат – 70% на РК и 30% на рынок СНГ, к примеру. Но в свете внешней политики, взаимных санкций между Рос- сией и США с ЕС говорить о привлекательности такого предложения не приходится. Опускать процент по РК до 50% или 30% будет просто бессмысленно (более подробно расчет будет представлен ниже).

Айдан решил зайти с другого угла – совсем необязательно наличие лишь одного инвестора. Конечно, придется провести куда больше переговоров, но можно постараться привлечь хотя бы двух инвесторов. Тогда они смогут более оптимистично отнестись к своим рискам.

Но куда больший эффект произведет привлечение авторитетного институционального инвестора. Обычно в мире финансов репутация имеет огромное значение. Участие авторитетного международного института в числе инвесторов придаст создаваемому фонду должный вес и уважение.

Айдан вспомнил, какое чудотворное влияние на инвесторов оказывает имя таких возможных партнеров, как EBRD или IFC. Если профессионалы столь высокого класса согласились участвовать в фонде, думают они, значит, и риски сильно преувеличены и с куда большей вероятностью согласятся стать соинвесторами. Айдан решил, что сегодня же начнет переговоры с инвесторами.

КАПТИВНАЯ КОМАНДА ИЛИ УПРАВЛЯЮЩАЯ КОМПАНИЯ?

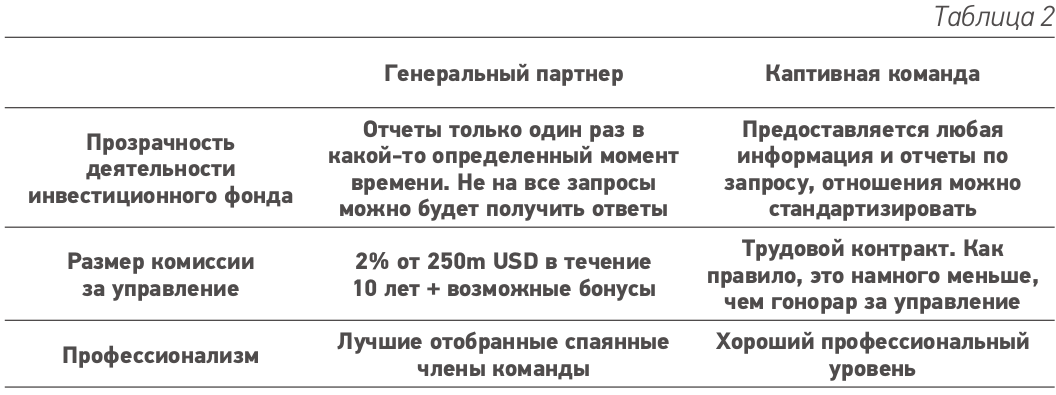

Над следующим вопросом Айдан задумался куда дольше. Как упоминалось выше, классические фонды де-факто управляются генеральным партнером (GP). Остальные партнеры являются лишь инвесторами и наблюдателями (LP). Но в некоторых случаях создают так называемые каптивные организации, когда сами инвесторы набирают команду, которая будет под их чутким контролем управлять фондом.

Айдан никак не мог решить, что является лучшим решением для его Компании. По работе он видел подобные команды много раз. Наибольшее впечатление, конечно же, производили профессиональные управляющие компании (GP). Он знал, что некоторые из них могут позволить себе выбирать лимитированных партнеров (LP) столько, сколько нужно. По обычаю и действующим стандартам взаимоотношений никакого давления от небольшого инвестора они не принимают и терпеть не будут, взаимоотношение четко прописано и формализовано. Их преимущество в том, что они нередко добиваются фантастических результатов для своих партнеров и фондов!

С другой стороны, Айдан знал, что спрос по государственным деньгам большой – еженедельно от кого-нибудь из вышестоящих государственных менеджеров придет запрос по фонду и по инвестированным деньгам: сколько и куда вложили, сколько людей в портфельных компаниях работают, что думают они о «Дорожной карте» какой-нибудь области и не хотят ли они инвестировать в такой-то и такой проект. В работе с глобальными управляющими компаниями (GP) нашим правительственным менеджерам держать руку на пульсе не удастся – принятые стандарты взаимоотношений не допускают подобной опеки и влияния.

Айдан быстро сделал сравнительную таблицу.

Казалось бы, ответ очевиден – надо делать выбор в пользу своей каптивной команды, но ей необходимо строить свои отношения с заинтересованными сторонами как глобальная компания, четко прописать взаимоотношения и границы влияния. Айдан искренне верил в пользу прямых инвестиций для страны и хотел сделать так, как будет для неё полезнее на все 100%. В такую каптивную команду можно подобрать сильные кадры, даже пригласить из GP, да и в Казахстане есть сильные специалисты. Но Айдан знал, что чем сильнее менеджер или специалист, тем меньше он готов терпеть вмешательство в свою работу и отвечать на многочисленные запросы, делать отчеты каждый день – с ним надо быть поуважительнее.

Но тут Айдана охватил невольный страх ответственности, и он задумался о финальных итогах работы фонда. Конечно, государственным менеджерам комфортно управлять таким «ручным» фондом и его командой, мудро указывая, куда и сколько инвестировать средств. Но вернет ли государству такая каптивная команда в итоге деньги с должным доходом? Очень трудно будет объяснять политику невмешательства. Вполне возможно, что кто-то из лучших побуждений может начать требовать инвестировать в проекты и направления, в которые бы сами профессионалы инвестировать не стали.

Переговоры. Задумавшись, Айдан чуть не упустил главного – нельзя рассматривать этот выбор вне мнений других инвесторов. Большинство лимитированных партнеров стали таковыми, так как имели четкое понимание своих целей и ограничений. С ними будет гораздо тяжелее отстаивать свои интересы – предлагать отдать деньги каптивной команде и вкладывать только в РК.

Однако также Айдан верил в то, что в долгосрочной перспективе благодаря сегодняшним решениям приумножение опытных отечественных инвестиционных аналитиков также даст свои плюсы. Рано или поздно появятся достаточно опытные отечественные управляющие компании. Как знать, может, со временем международные инвесторы будут с охотой отдавать деньги под управление казахстанским фондам.

Для проверки своих мыслей и опасений Айдан встретился с представителями та- кого известного инвестора, как EBRD (Европейский банк реконструкции и развития).

Для начала Айдан выразил восторг профессионализмом их организации. Все на рынке уважают EBRD, многие правительства к нему прислушиваются. Несмотря на то что их штаб-квартира находится в Лондоне, сотрудники организации побывали в самых отдаленных частях Восточной Европы, России и Казахстана. Их отличает куда большее понимание специфик каждой страны. К каждой из них они подходили инди- видуально. Этим объясняется адекватность их оценки риска инвестиций в нашу страну по предложенным ниже условиям. В отличие от EBRD, другие организации, возможно, отказали бы в предоставлении инвестиций, выстроив модель рисков на основании публичных данных.

Представители EBRD согласились, что узнать специфику страны можно, только работая в ней. Им очень импонирует вектор развития Казахстана. «Даже может быть и такое, – отметил один из них, – что это не всегда можно увидеть в сухих цифрах и статистике, но что-то меняется в сознании людей, происходят какие-то невидимые тектонические сдвиги в стране – страна движется в сторону Запада, либеральных реформ, грамотного управления наверху и на местах».

Айдан сразу же привел пример – действительно, как много стало казахстанцев с качественным западным образованием и опытом работы в инвестиционных компаниях по всему миру. Именно они и совмещают уникальные компетенции – западное образование и мышление со знанием нашей специфики. Поэтому так необходимо рассмотреть возможность инвестиций в новый фонд с каптивной командой.

Этот аргумент произвел впечатление, и представители EBRD выразили согласие на участие в новом фонде на 50m USD при любой структуре фонда и его мандата.

Воодушевленный поддержкой авторитетной организации, Айдан провел серию переговоров с другими потенциальными инвесторами. Видя за его спиной авторитет EBRD и Правительства Казахстана, два потенциальных инвестора (пенсионные фонды Норвегии и Канады) в короткий срок представили свои условия и суммы инвестирова- ния (таблица 3).

К примеру, они вместе согласны инвестировать 200m USD (50% каждый) при 70%-ном мандате на РК в фонд с профессиональной управляющей компанией. Они мало чем рискуют – Правительство Казахстана в лице ККМ выделяет еще 100m USD, а EBRD согласен выделить 50m USD. Однако уже при 100%-ном мандате на РК в фонд с каптивной командой готовы выделить вдвоем не меньше 50m USD.

Из этих данных понятно, сколько долларов инвестиций придет дополнительно на доллар государственных вложений.

К примеру, при сценарии «Каптивная команда со 100%-ным мандатом на РК» выходит так: ККМ выделяет 100m USD, EBRD дает 50m USD при любых параметрах фонда, и два потенциальных инвестора готовы дать по 25m USD. Получается соотношение 100:(50+25+25)=100:100 или 1:1. Неплохо. Это подтверждает, что государственные инвестиции могут стимулировать инвестировать в Казахстан столько же, сколько их выделяется, то есть один к одному. Для интереса и сравнения Айдан рассчитал и другие сценарии создаваемого ФПИ (Приложение 3).

Айдан верит, что в нынешний век можно очень быстро собрать качественную и почти полную информацию об инвестициях. Поэтому решения должны базироваться на строгих и объективных данных, и лишь затем на интуиции менеджера. Он уверен, что собрал достаточно много информации и что теперь руководство ККМ может принять решение, основываясь на своем опыте и суждении, учитывая политику, стандарты и интересы всех вовлечённых сторон.

1. Проблем с расчетом при сценарии «100% мандата на Казахстан» быть не должно

– 100m USD (ККМ) на 100m USD от других инвесторов плюс 50m USD от EBRD

– 100:150, то есть на 1 USD государственных средств в Казахстан привлекаются 1.5 USD от других инвесторов.

2. Однако при мандате в 70% расчет должен быть другим: к примеру, при сценарии «Управляющая команда с 70% мандатом на РК» будет: 100m USD (ККМ) на (200+50)*70%, то есть 100:175, или 1 USD на 1.75 USD.

3. В последнем сценарии «Управляющая команда с 30% мандатом на РК» будет – 100 на 130*0,7 или 100:91, что противоречит общей стратегии ККМ привлекать больше, чем отдавать.

ЗАДАНИЕ

1. Ролевая игра (для отработки навыков презентации и защиты своей миссии и стратегии действий): учебная группа делится на две команды. Одна команда защищает решение о передаче управления ФПИ известной международной управляющей компании (GP). Другая команда обосновывает создание собственной каптивной компании, ее миссию, цели и стратегию действий. Пре- подаватель осуществляет модерацию дискуссии, совместный поиск и оценку последствий решений – как предлагаемых участниками дискуссии в учебной аудитории, так и реально принятых в АО

«Казына Капитал Менеджмент».

ВОПРОСЫ

1. Кто являются основными заинтересованными сторонами (stakeholders) в создании и функционировании Фонда прямых инвестиций (ФПИ)? Каковы их вклады и ожидания?

2. Как влияют на выбор стратегии управления ФПИ ценности, убеждения и политика заинтересованных сторон? При ответе используйте известную ромб-модель МИССИИ: предназначение (purpose) или причина существования организации; ценности (values) и культура (во что верят заинтересованные лица, что для них важно и почему); стратегия ФПИ (конкурентные преимущества, отличительные компетентности), реальные нормы, приемы, правила, стандарты поведения заинтересо- ванных лиц, поддерживающие выбранную стратегию ФПИ и заявленную систему ценностей.

3. Каковы видение (вдохновляющий образ – картина успешного будущего ФПИ) и конкретные цели (мысленные результаты) деятельности ФПИ? Оцените эти цели (goals) по критериям SMART (Specific, Measurable, Achievable, Rewarding, Time bound). Как влияют на выбор видения и стратегических целей

организации ценностные ориентации и интересы участвующих сторон?

4. Каковы КОНКУРЕНТНЫЕ ПРЕИМУЩЕСТВА ФПИ перед его соперниками, чтобы завоевать потребителей?

5. Определите основные источники этих конкурентных преимуществ по схеме:

А) ВНЕШНИЕ ИСТОЧНИКИ конкурентного преимущества или ключевые факторы успеха в данной отрасли (КФУ) – выявить необходимые условия для удовлетворения потребностей потребителей на финансовом рынке (кто потребители услуг ФПИ, что они хотят) и победы над конкурентами (кто конкуренты ФПИ и как добиться преимущества/отличия над ними);

Б) ВНУТРЕННИЕ ИСТОЧНИКИ конкурентного преимущества – каковы ресурсы и способности ФПИ, с помощью которых он будет до- биваться и удерживать указанные конкурентные преимущества.

0

0  14989

14989

Нет комментариев.