Авторы: Айдарбекова А.К. - заместитель Председателя- член Правления АО «Инвестиционный фонд Казахстана»

Шайхутдинов М.Р. - главный менеджер департамента анализа и оценки проектов АО «Инвестиционный фонд Казахстана»

Карашев Б.М. - директор департамента инвестиционных проектов №3 АО «Инвестиционный фонд Казахстана»

Тултабаев С.Ч. - к.т.н., доцент Высшей школы бизнеса НОУ «AlmaU»

Безусловно, у каждого предприятия из тех, что впоследствии попали в категорию «проблемных должников», была своя непростая судьба и свои объективные или субъективные причины, приведшие к разладу деятельности. Иногда роковым фактором являлись форс-мажорные ситуации в виде возникающего дефицита сырья, повышения тарифов на энергоносители, а иногда речь шла о тщательно сплани- рованных мошеннических действиях, в тонкостях и хитросплетениях которых впоследствии разбирались не только казахстанские, но и зару- бежные правоохранительные органы. Как, например, это было в отношении ТОО «SK».

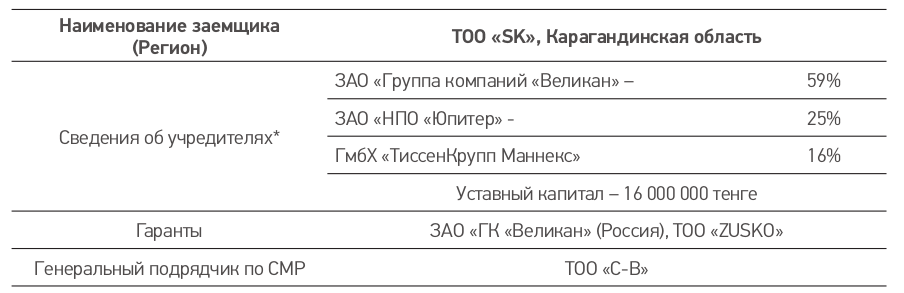

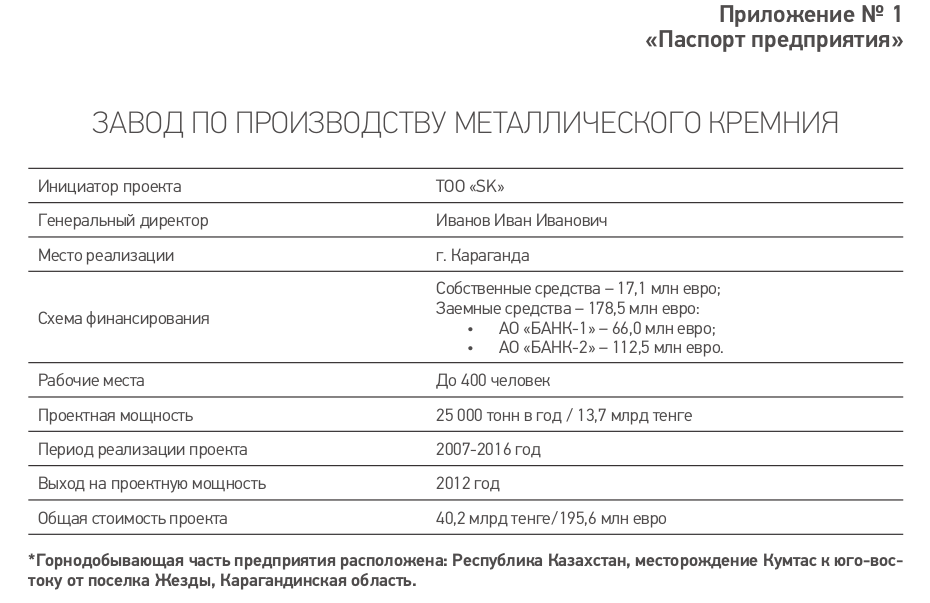

ТОО «SK» было создано для реализации проекта «Строительство завода по производству металлического кремния (далее – Инвестици- онный проект) из жильного кварца Улытау-Жезказганской кварценосной провинции Карагандинской области».

Планируемая годовая производственная мощность завода составляла 25,8 тыс. тонн металлического кремния, 10,5 тыс. тонн кремниевой пыли, 875 тонн кремниевого шлака.

В соответствии с бизнес-планом Инвестиционного проекта производимую продукцию в полном объеме планировалось экспортировать в страны дальнего зарубежья.

Общая стоимость Инвестиционного проекта была определена в сумме 195,6 млн евро, в т. ч. 112,5 млн евро на закупку оборудования, 83,1 млн евро на СМР (Приложение № 1).

Поставщиками оборудования были определены немецкая компания «СМС ДЕМАГ» (SMS DEMAG AG) совместно с «ThyssenKrupp Mannex» (Приложение № 2).

Изначально согласно ТЭО проект планировалось реализовать в г. Экибастузе Павлодарской области. Однако в дальнейшем руководством ТОО «SK» было принято решение об изменении места реализации Инвестиционного проекта на Карагандинскую область.

На стадии разработки Инвестиционного проекта между ТОО «SK» и местными исполнительными органами власти Карагандинской области (далее – МИО) в 2006 г. был заключен меморандум о взаимном сотрудничестве.

Инвестиционный проект был включен в программу «30 корпоративных лидеров Казахстана», утвержденную постановлением правительства. С компанией «Тиссен Крупп Маннекс» были подписаны контракты на закупку всего объема продукции на 10 лет.

С августа по декабрь 2006 г. ТОО «SK» при поддержке МИО и государственных холдингов были согласованы вопросы о финансировании проекта.

У менеджмента АО «БАНК-1» заемщик не вызывал никаких подозрений в несостоятельности или неэффективности. Мало того, все получатели кредитов были «круп- ными клиентами» и зачастую входили в число так называемых прорывных проектов, а их хозяйственная деятельность получала положительную оценку в органах исполнительной власти, профильных министерствах, подтверждалась аудиторскими заключениями и позитивно освещалась средствами массовой информации.

Поэтому в отношении проекта ТОО «SK» у менеджмента была достаточная уверенность в том, что это такой же прорывной проект. Тем более что заемщик предоставил сведения, дающие полную развернутую картину проекта.

Сведения о проектируемом производстве кремния

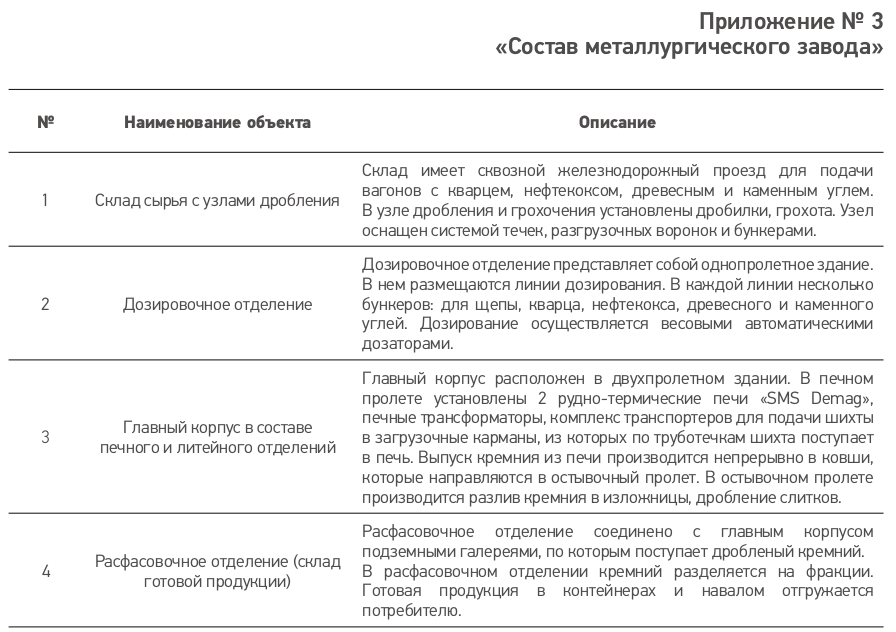

Проектируемое производство состоит из двух рудно-термических электропечей мощностью 27 МВА производства «SMS Demag» (Германия) со всем вспомогательным технологическим оборудованием. В состав завода входят порядка 16 основных объек- тов (Приложение № 3), такие как:

1. Склад сырья с узлами дробления;

2. Дозировочное отделение;

3. Главный корпус в составе печного и литейного отделений;

4. Расфасовочное отделение (склад готовой продукции);

5. Цех газоочистки;

6. Электроподстанция с внешними и внутренними сетями;

7. Отделение производства щепы с открытым складом древесины;

8. Насосная перекачка шлама;

9. Узел оборотного водоснабжения;

10. Гаражи;

11. Блок ремонтных участков;

12. Котельная;

13. Компрессорная;

14. Склад огнеупоров;

15. Административно-бытовой корпус;

16. Лаборатория.

Технология

Основным сырьем для производства металлического кремния является жильный кварц или кварцит, который поставляется с рудника «Кумтас» – месторождения в Жезказганской области.

Кроме того, в состав шихты включаются древесный уголь, каменный уголь, спец- кокс и древесная щепа.

Сырьевые материалы доставляются на склад железнодорожным транспортом и автосамосвалами и хранятся в соответствующих станах.

По мере необходимости сырьевые материалы подаются в отделение подготовки шихты.

После отсева на грохотах мелких фракций, кондиционные по крупности кварц, древесный уголь, нефтяной кокс и каменный уголь с помощью конвейера и элеватора загружаются в бункера запаса. Туда же подаётся и древесная щепа.

Из бункеров запаса, обеспечивающих суточную работу рудно-термических печей, сырьевые материалы весовыми дозаторами распределяются послойно на ленточный конвейер, который доставляет шихту в карманы электропечного корпуса. Из печных карманов шихта труботечками загружается на колошник рудно-термических электропечей.

Выплавленный в электропечи кремний выливается в ковш, который на тележке вывозится в зону действия электрического мостового крана. В остывочном пролете про- изводится разлив кремния в изложницы и дробление слитков.

В расфасовочном отделении кремний разделяется на фракции. Готовая продукция в контейнерах и навалом отгружается потребителям.

Графитированные электроды доставляются к печи электрическим подвижным краном. Отходящие от рудно-термической электропечи газы поступают в систему газо- очистки, состоящую из охладителя, циклона, рукавного фильтра и вентиляторов.

Очищенные газы выбрасываются в атмосферу через дымовую трубу. Пыль, улавливаемая в циклоне и рукавном фильтре, собирается в контейнеры и направляется в отделение переработки (Приложение № 3).

Область применения продукции

Чистый кремний, отходы сверхчистого кремния, очищенный металлургический кремний в виде кристаллов являются основным сырьевым материалом для солнечной энергетики. Также кремний в зависимости от его чистоты может служить как сырьем для различных металлургических сплавов, так и при производстве одиночных электронных приборов (элементов электрических схем и однокристалльных микросхем).

Кремниевая пыль используется для применения в качестве высокоактивной добавки к бетону и цементу. Шлак используется металлургическими заводами при предварительном раскислении стали.

Финансирование

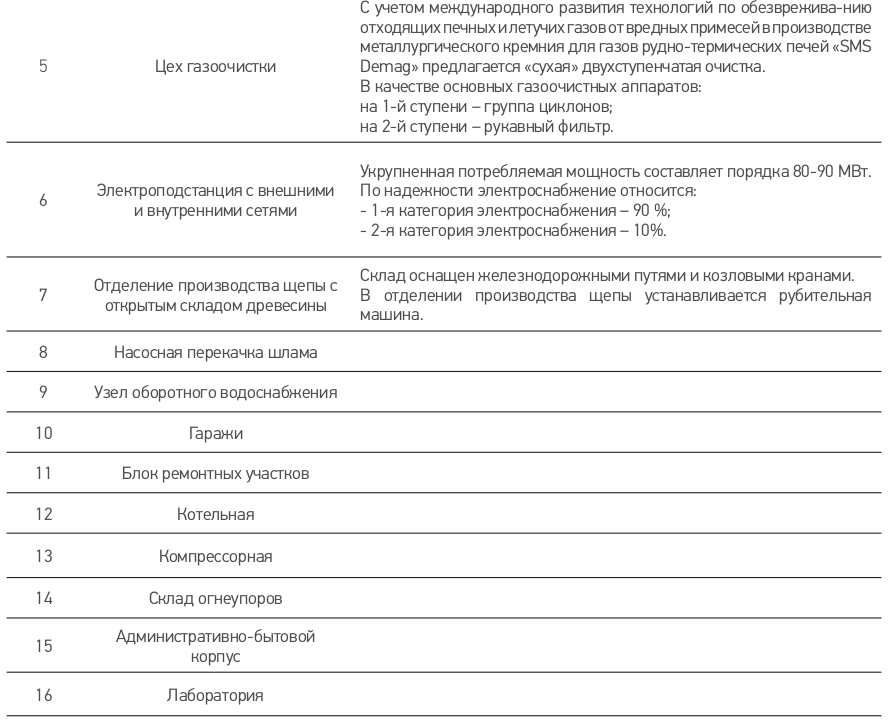

Инвестиционный проект был профинансирован из разных источников. Так, строительно-монтажные работы (СМР) по возведению здания завода были осуществлены за счет средств АО «БАНК-1», а приобретение и монтаж оборудования осуществлены за счет средств АО «БАНК-2». ТОО «SK» вложило в проект и собственные средства.

Фактическая общая стоимость проекта составила 195 170 тыс. евро, или 286 900 долл. США (Приложение № 5).

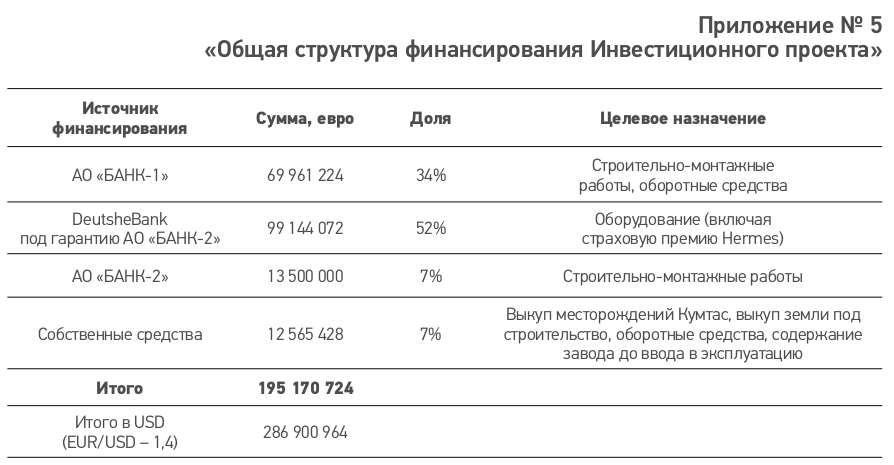

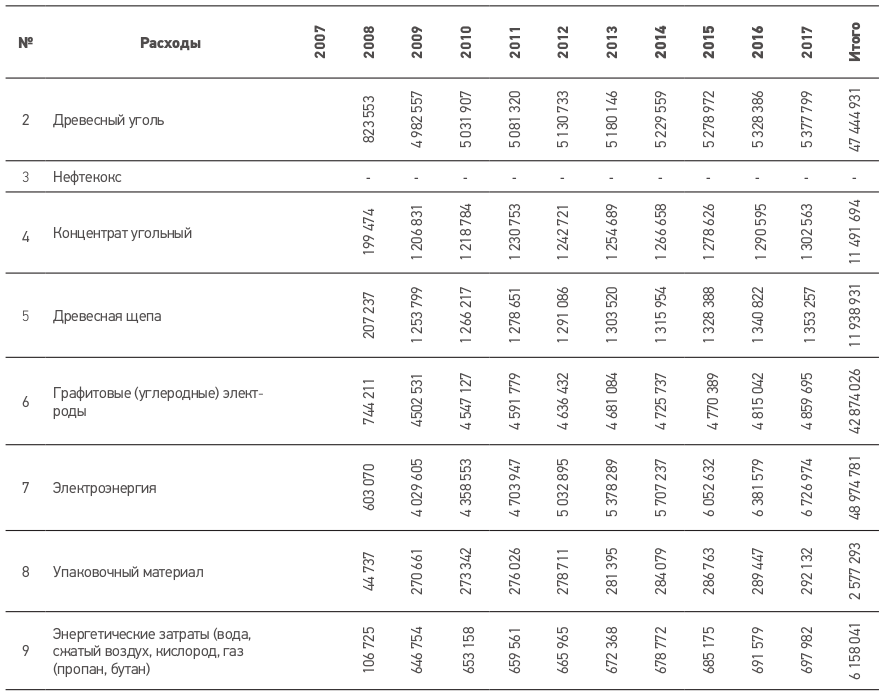

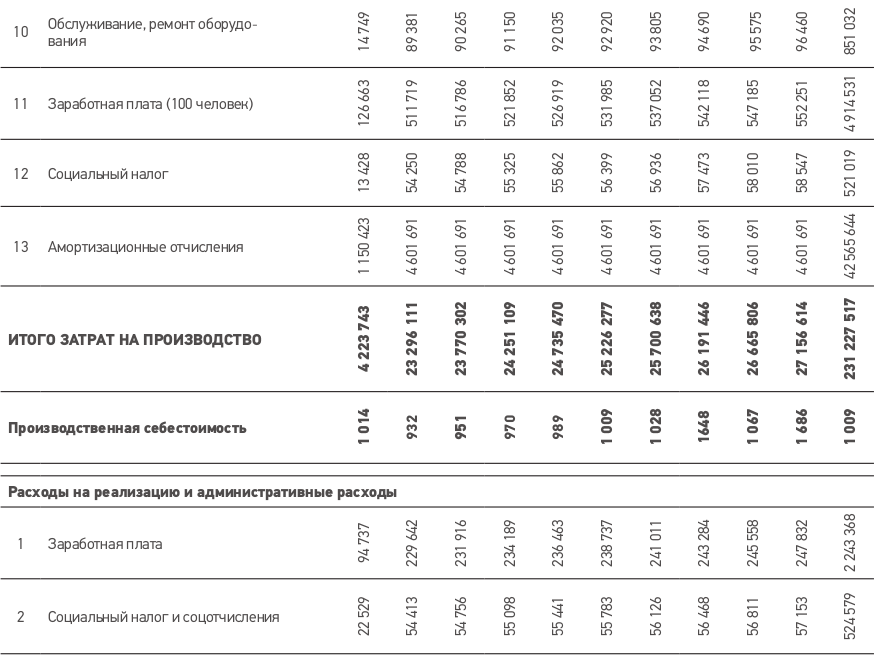

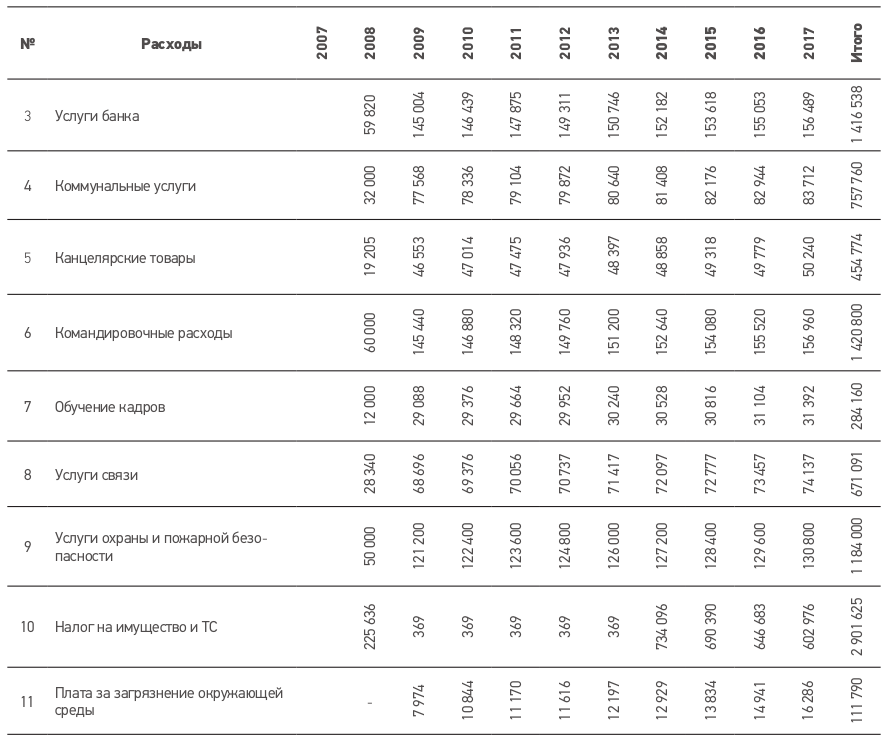

Согласно расчетам, предоставленным ТОО «SK», общая сумма расходов по про- екту в течение 10 лет должна составить 182 489 тыс. евро. В том числе затраты на сырье составляют 28,2 от суммарных расходов, а на энергоснабжение (электроэнергия, сжатый воздух, газ, кислород) составляют 29,1 от суммарных расходов. Доля производственных расходов составила . Доля расходов периода составила 3,9 от полной себестоимости (Приложение № 6).

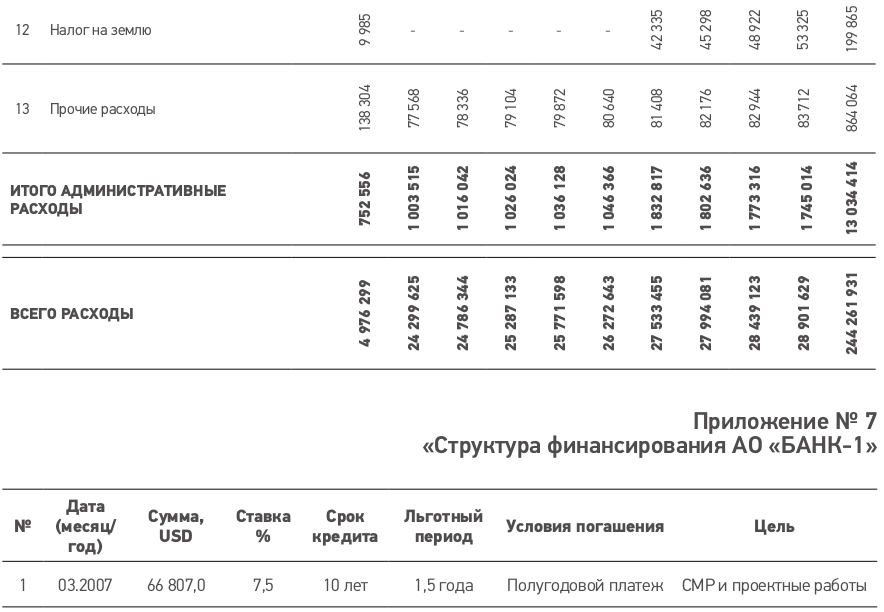

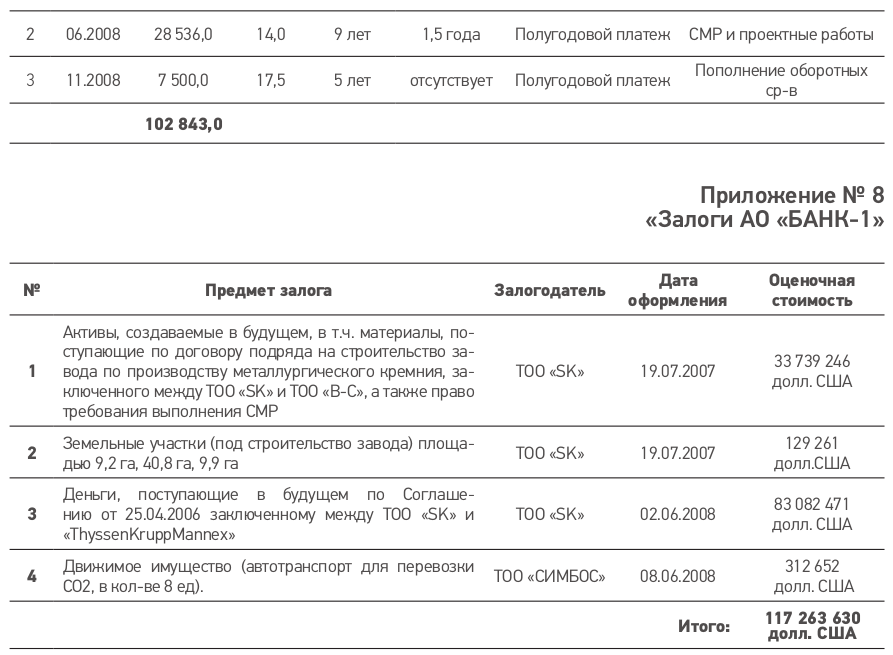

В период с марта 2007 г. по ноябрь 2008 г. АО«БАНК-1» было осуществлено финансирование инвестиционного проекта в виде трех траншей на общую сумму 69 961,2 тыс. евро, или 102 843 тыс. долл. США (Приложение № 7).

Первоначально валютой финансирования по 2 займам, профинансированным АО «БАНК-1», были евро, однако по решению кредитного комитета Банка валюта договора была изменена на доллары США по курсу 1,47 доллара США за 1 евро.

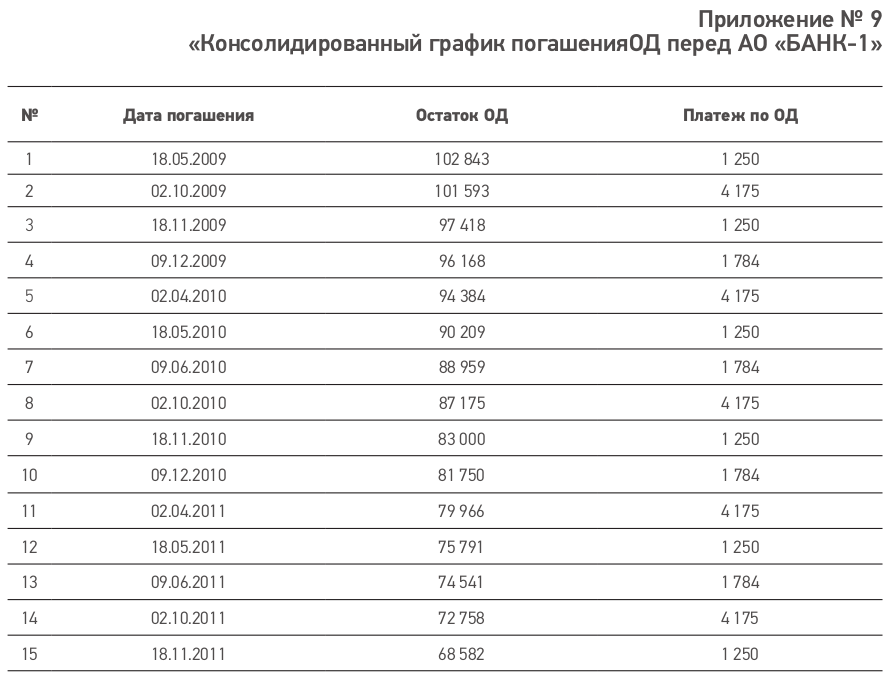

На стадии финансирования АО «БАНК-1» в качестве обеспечения обязательств ТОО «SK» были приняты затраты на СМР будущего периода, земельные участки под строительство завода, а также будущие денежные поступления. Кроме этого, эта же роль отводилась транспортным средствам, принадлежащим аффилированной с ТОО «SK» компании – ТОО «СИМБОС». Также в качестве обеспечения были приняты гарантии ЗАО ГК «Великан» (РФ) и гарантия ТОО «ZUSKO».

Условия финансирования АО «БАНК-2» в связи с банковской тайной неизвестны. Вместе с тем в ходе работы над проектом установлено, что за счет средств АО «БАНК-2» ТОО «SK» было приобретено технологическое оборудование в Германии. Стоимость сделки составила 99 144 тыс. евро (включая комиссию Hermes). Кроме того, установлено, что АО «БАНК-2» профинансирован ряд СМР на сумму 13 500 тыс. евро.

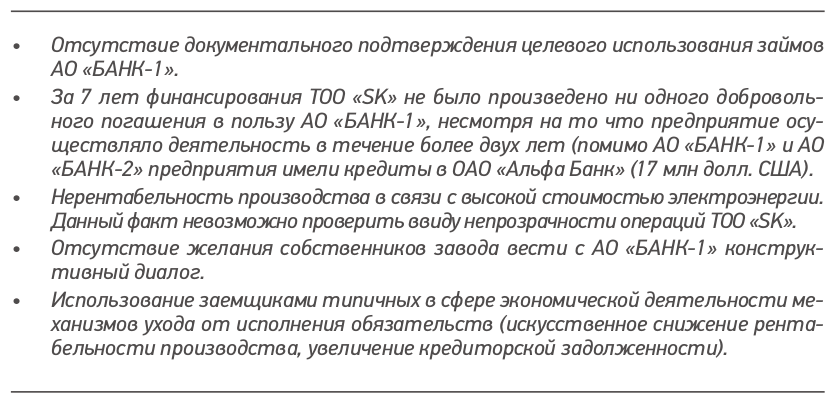

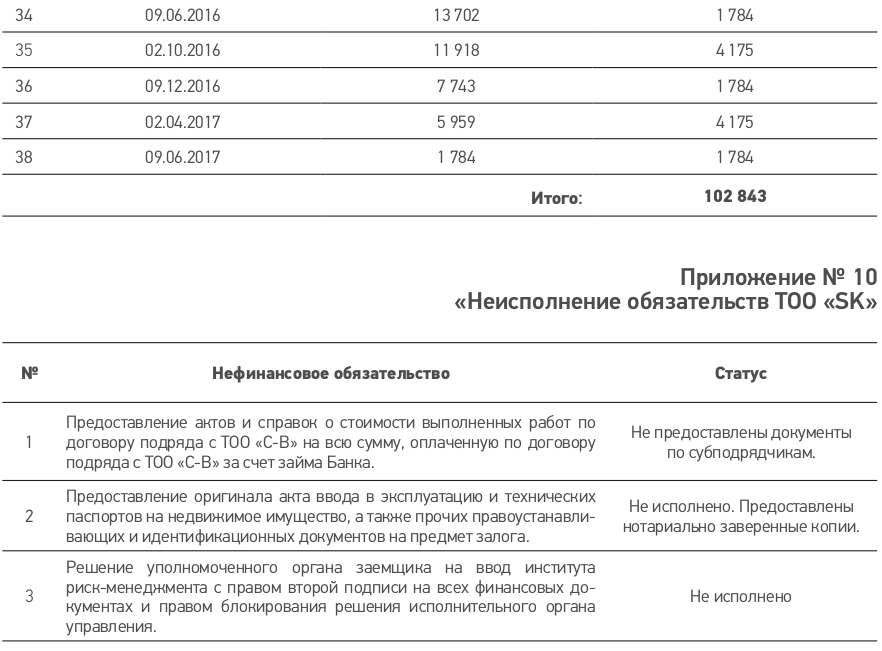

Запуск производства, запланированный Инвестиционным проектом на 2009 г. в силу ряда причин (выбор и смена площадки под строительство, проблемы с проектированием, задержки со стороны поставщиков оборудования), был отложен и состоялся лишь в октябре 2010 г. Тогда как по условиям договоров банковского займа и графиков погашения по ним в указанном периоде с апреля 2009 г. по октябрь 2010 г. были предусмотрены погашения по основному долгу в размере порядка 20 000 тыс. долл. США (Приложение № 9).

Как следствие, возврат всех 3 займов, выданных АО «БАНК-1» был просрочен. Кроме того, Инвестиционным проектом был предусмотрен выход на полную мощность в 2009 г., тогда как фактически в 2010 г. была запущена только 1-я рудно-термическая печь, а 3 августа 2012 года был осуществлен запуск второй печи.

Следует отметить, что в целом предприятие было запущено и выпускало продукцию, которая пользовалась спросом, так как компания «Тиссен Крупп Маннекс» заключила с заемщиком эксклюзивный контракт на поставку всего объёма готовой продукции сроком на 10 лет.

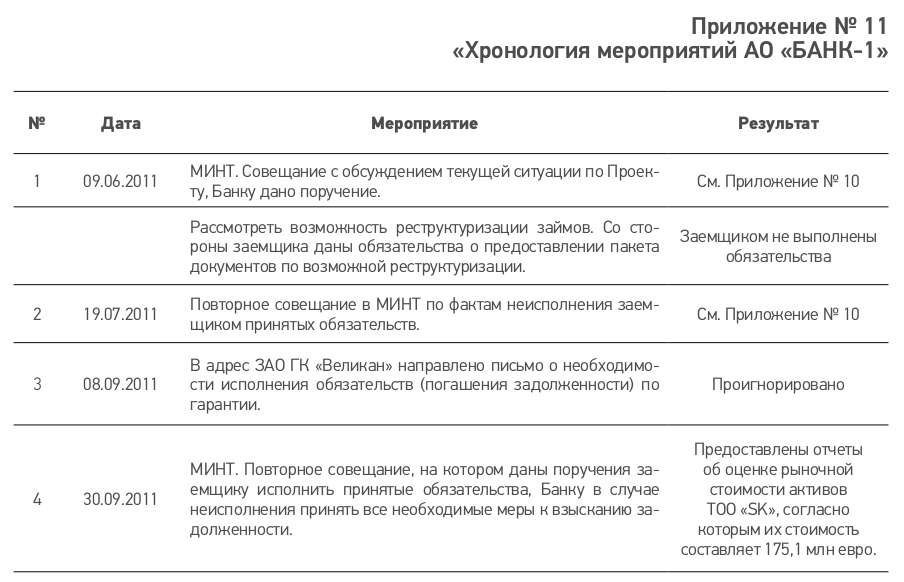

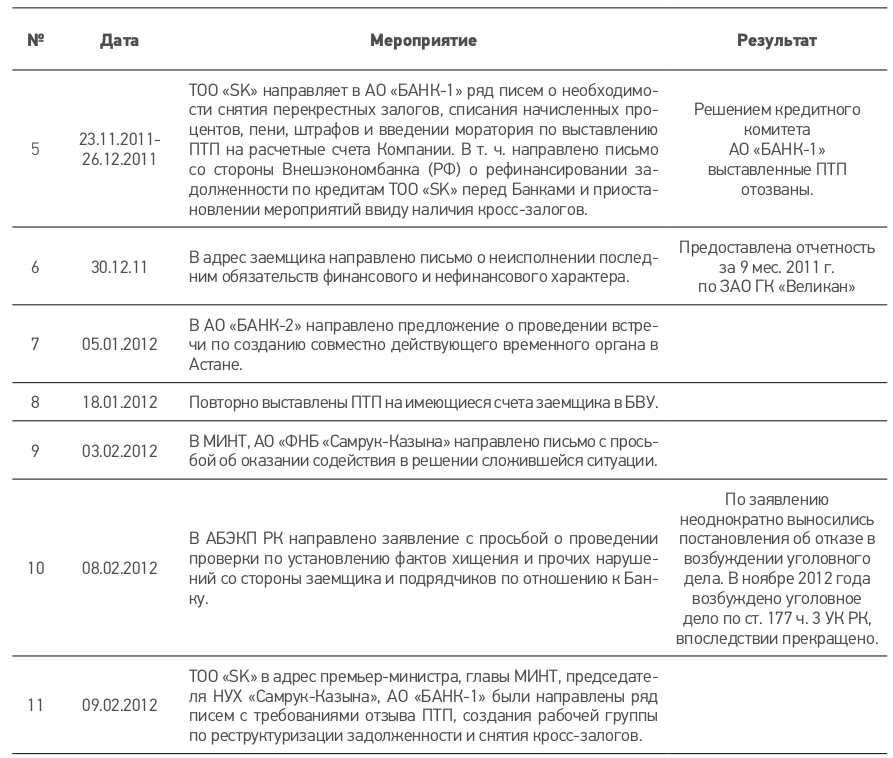

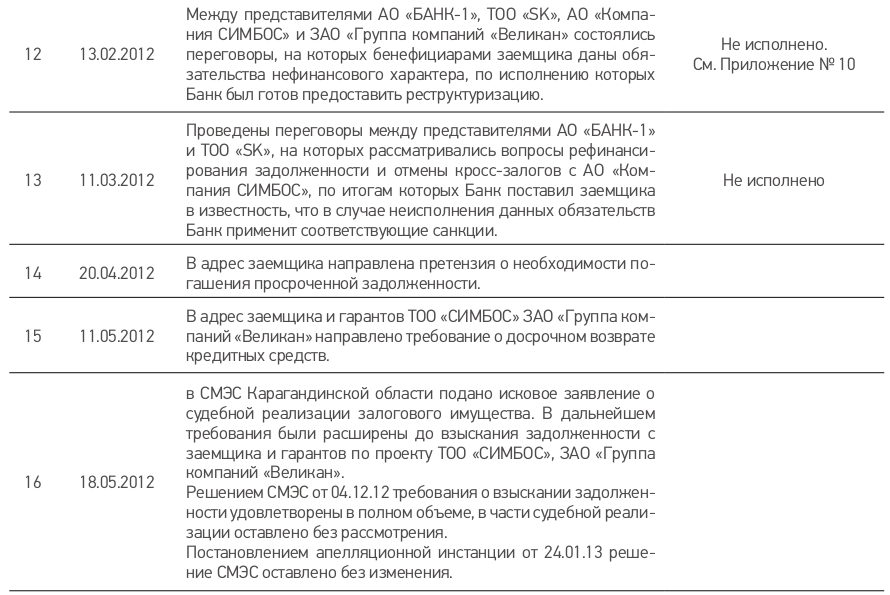

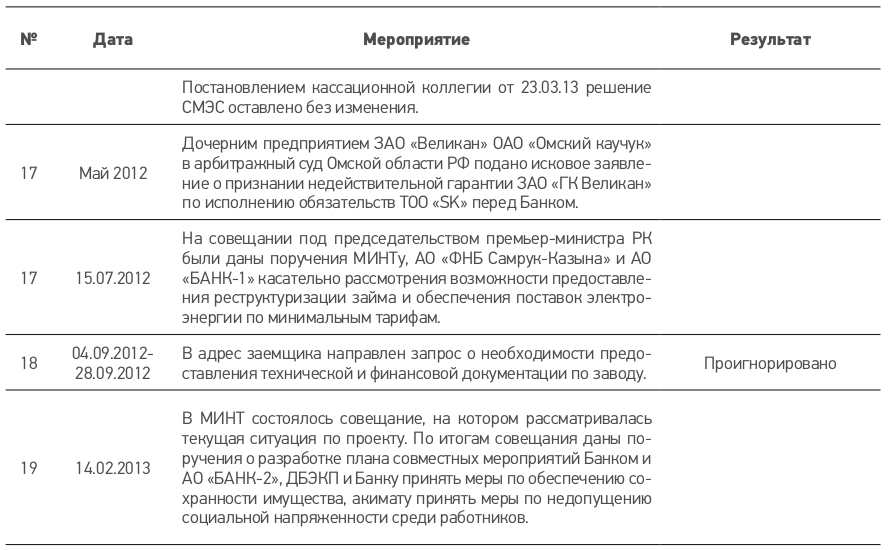

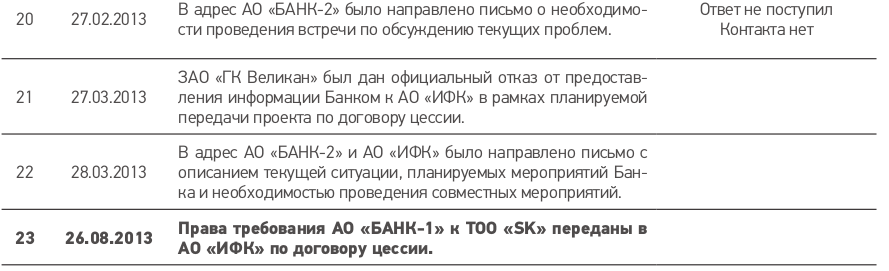

В этой связи в период с июня 2011 г. по декабрь 2012 г. АО «БАНК-1» предпринимаются многократные попытки организации переговорного процесса с ТОО «SK», МИО и другими заинтересованными министерствами и ведомствами РК на предмет оказания содействия в сложившейся ситуации, а также проводятся претензионно-исковые мероприятия.

ТОО «SK» в свою очередь, ссылаясь на убыточную деятельность, вызванную необоснованно высокими тарифами на энергоносители, апеллирует в вышестоящие инстанции о необходимости реструктуризации действующих обязательств. Также ТОО «SK» ходатайствует об отзыве платежных требований-поручений (арестов), выставленных на счета компании, и снятии кросс-залогов аффилированными ТОО «SK» лицами.

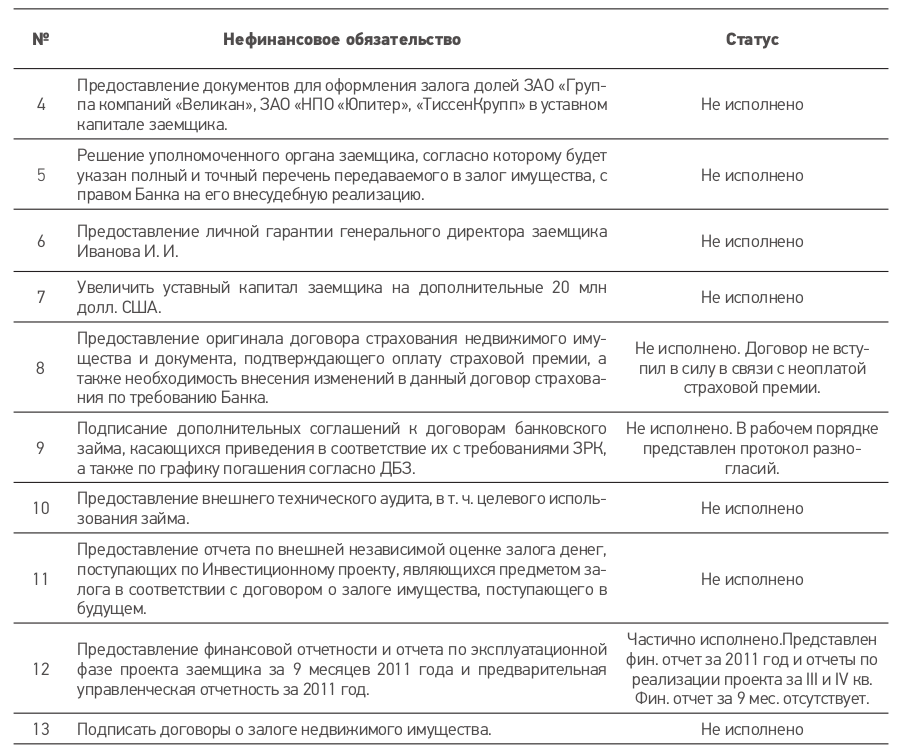

Однако все попытки достижения конструктивного диалога между Банками и ТОО «SK» не увенчались успехом. Компания систематически уклонялась от предостав- ления информации и исполнения нефинансовых обязательств (Приложение № 10), предложенных АО «БАНК-1» для рассмотрения вопроса о реструктуризации (Прило- жение № 11).

Производство, запущенное в 2010 году, проработало два года и остановилось. Акционеры ТОО «SK» ни разу не выполнили условия договора банковского займа по погашению обязательств, принятых на себя перед АО «БАНК-1», остановили производство и распустили коллектив, состоявший на тот момент более чем из 500 сотрудников предприятия.

В ходе претензионно-исковых мероприятий и расследований, проводимых уполномоченными службами Банка (неофициальным путем), была получена информация о нецелевом использовании кредитных средств и использовании группой компаний, связанных с ТОО «SK», типичных схем ухода от исполнения обязательств, выплаты налогов и сокрытия доходов (Приложение № 12).

26.08.2013 в связи с дефолтом проекта требования АО «БАНК-1» к ТОО «SK» были переданы по договору цессии в АО «ИФК».

Основные причины дефолта проекта для АО «БАНК-1»

(Из материалов аналитической справки)

Передача права требования АО «БАНК-1» к ТОО «SK» в АО «ИФК»

26.08.2013 между АО «БАНК-1» и АО «ИФК» был заключен договор о передаче прав (требований) к ТОО «SK» в пользу АО «ИФК».

Определение именно АО «ИФК» лицом, принимающим проекты АО «БАНК-1», было обусловлено имеющимся опытом по взысканию проблемной задолженности, а также потенциальным имеющимся функциональным инструментарием АО «ИФК» в сфере финансово-экономического оздоровления реализуемых проектов (конвертация долга в капитал, создание дочерних организаций, реструктуризация обяза- тельств, продажа доли инвестору, участие в органах управления компаний) и его корпоративными особенностями в части отсутствия законодательных ограничений и требований, обусловленных императивным банковским законодательством (Приложение № 13).

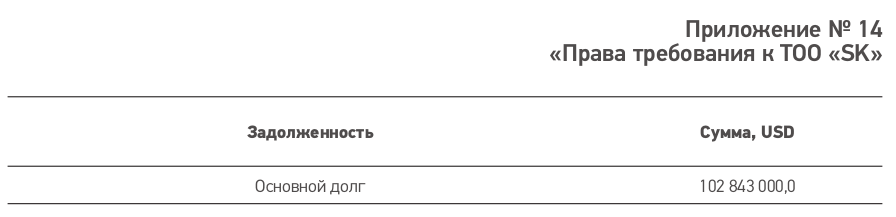

В рамках заключенного договора цессии в пользу АО «ИФК» было передано право требования на сумму задолженности ТОО «SK» перед АО «БРК» в сумме 208 657,4 тыс. долл. США (Приложение № 14).

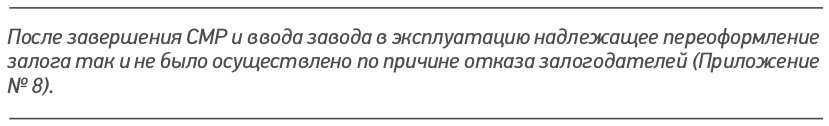

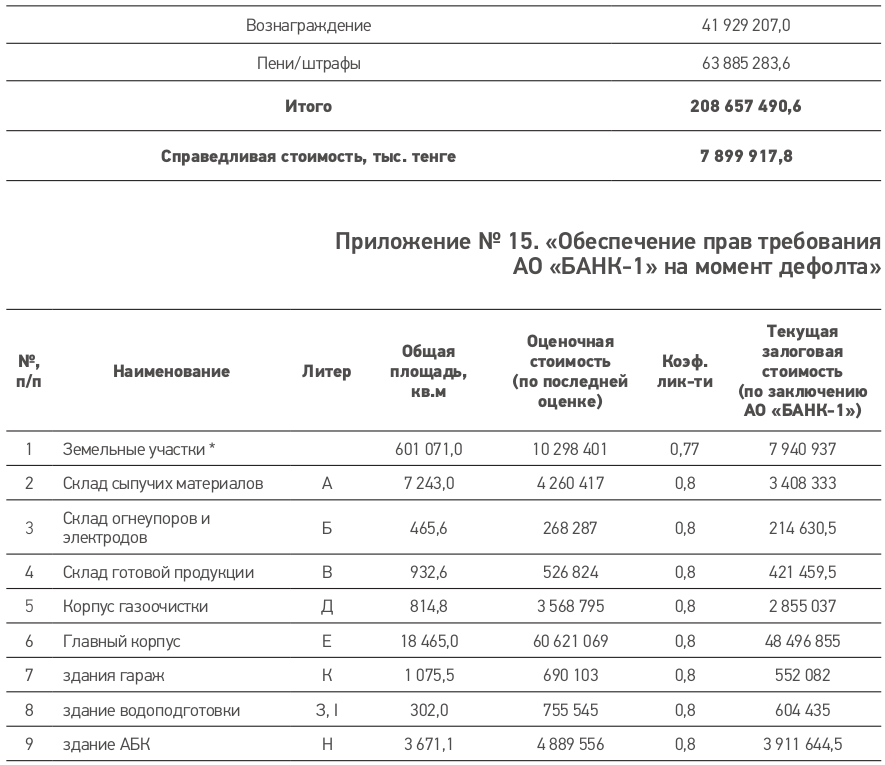

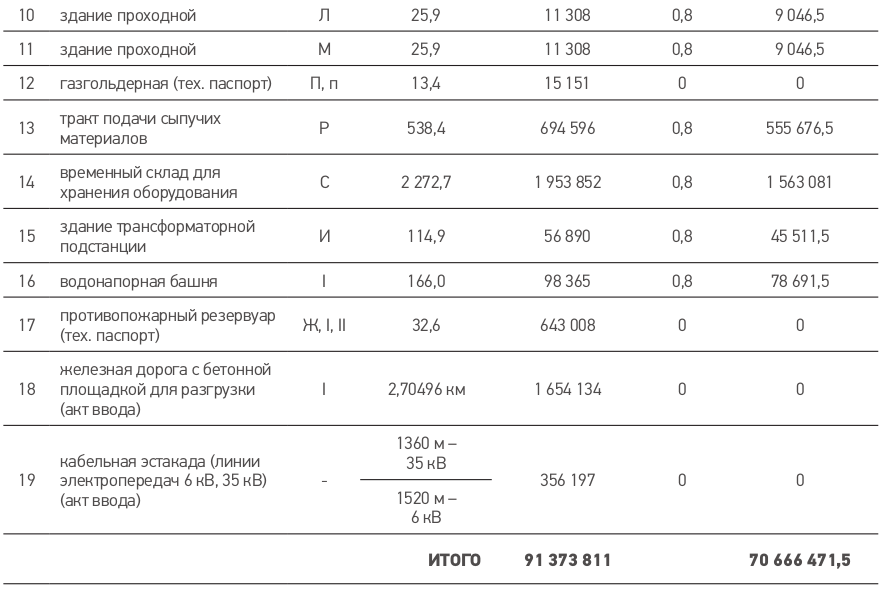

Справедливая стоимость права требования оценена в размере 7 899 917,8 тыс. тенге. Как указано выше, в качестве обеспечения обязательств ТОО «SK» были приняты СМР, поступающие в будущем, в дальнейшем так и не оформленные надлежащим образом. Кроме того, в ходе претензионно-исковых мероприятий специалистами оценки залогового обеспечения АО «БАНК-1» были осуществлены мониторинг и переоценка стоимости залогового обеспечения с привлечением независимой оценочной компании.

Так, общая рыночная стоимость твердых залогов по состоянию на 30 июня 2011 г. составляла, по мнению «E&Y», порядка 91,3 млн долл. США. Залоговая стоимость составила 70,6 млн долл. США (детальная информация по оценке залогового обеспечения в Приложении № 15).

Кроме того, на момент передачи права требования в АО «ИФК» акционерами ТОО «SK» были остановлены в аварийном режиме печи завода, что привело к застыванию расплавленной шихты и необходимости восстановления рабочего состояния печей и футеровки (в застывшем состоянии по своей твердости шихта не уступает алмазу).

По итогам проведенных АО «БАНК-1» мероприятий, СМЭС Карагандинской области вынесено решение о взыскании в солидарном порядке с ТОО «SK», гарантов ТОО «ZUSKO» и ЗАО «Группа компаний «Великан» в пользу АО «БАНК-1» задолженности в размере 172,5 млн долл. США.

Протоколом первого заместителя премьер-министра – министра регионального развития РК Б.А. Сагинтаева № 11-5/06-739 от 18 сентября 2013 года было поручено рассмотреть вопрос по восстановлению производственной деятельности проекта.

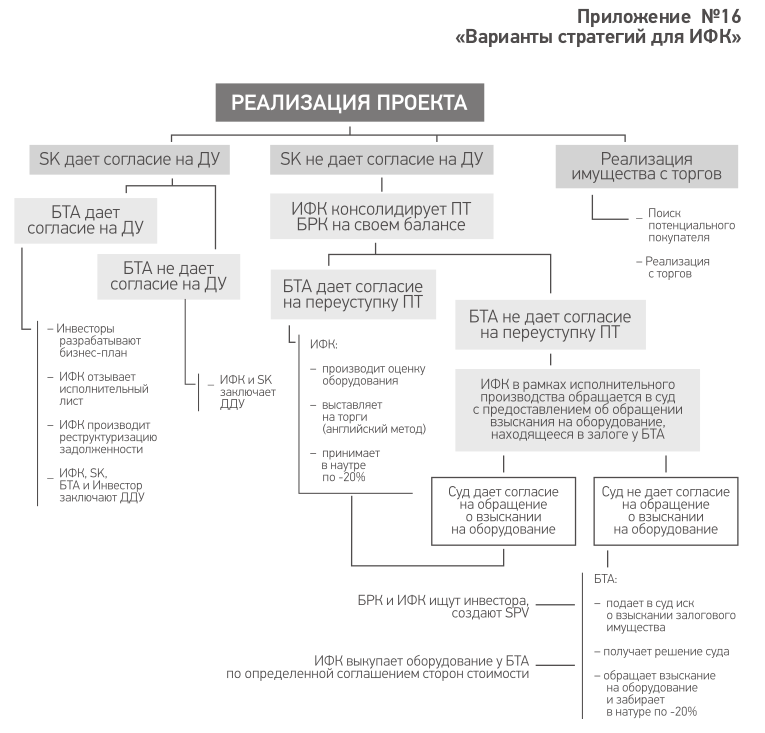

Для решения поставленных задач Фондом были проанализированы 3 возможных сценария, по итогам которых была выбрана генеральная стратегия по работе с проектом (Приложение № 16).

ВАРИАНТ № 1

Передача (выкуп) прав требований у АО «БАНК-2» на движимое имущество либо взыскание, консолидация активов и восстановление проекта совместно с АО «БАНК-2»

Плюсы:

высокая вероятность возврата Фондом суммы в рамках приобретенного права требования в размере, превышающем справедливую стоимость по договору цессии.

Минусы:

высокая вероятность утраты части объектов залогового обеспечения и целост-

ности объекта в случае отказа АО «БАНК-2» от переуступки/реализации прав требования на движимое имущество, а также в случае судебных исков со стороны кредиторов/АО «БАНК-2»;

кредиторы ТОО «SK» могут обратиться в суд с требованиями о признании компании банкротом;

отсутствие собственных средств у Фонда для «оздоровления» и собственного участия в проекте;

ликвидация системообразующего предприятия, сокращение рабочих мест;

значительный общественный резонанс.

ВАРИАНТ №2

Консолидация активов по проекту дочерней компанией АО «ИФК» с после- дующей реализацией потенциальному инвестору.

Плюсы:

высокая вероятность возврата Фондом суммы в рамках приобретенного права требования в размере, превышающем справедливую стоимость по договору цессии;

инвестор вкладывает средства в процедуры восстановления объекта и восстанавливает производственную деятельность системообразующего предприятия;

инвестор трудоустраивает бывших сотрудников на восстановленное производство, тем самым решает вопросы привлечения квалифицированного персонала и социальной напряженности.

Минусы:

высокая вероятность утраты части объектов залогового обеспечения и целостности объекта в случае отказа АО «БАНК-2» от переуступки/реализации прав требования на движимое имущество, а также в случае судебных исков со сторо- ны кредиторов/АО «БАНК-2»;

вероятность расторжения договора доверительного управления со стороны АО «БАНК-2» ввиду отсутствия согласия как залогодержателя и кредитора;

кредиторы «SK» могут обратиться в суд с требованиями о признании компании банкротом.

ВАРИАНТ № 3

Консолидация активов и передача объекта в доверительное управление.

Плюсы:

возможность получения выплат от доверительного управления;

доверительный управляющий несет ответственность за сохранность имущества и поддержание его в технически исправном состоянии.

Минусы:

высокая вероятность утраты части объектов залогового обеспечения и целостности объекта в случае отказа АО «БАНК-2» от переуступки/реализации прав

требования на движимое имущество, а также в случае судебных исков со стороны кредиторов/АО «БАНК-2»;

кредиторы ТОО «SK» могут обратиться в суд с требованиями о признании компании банкротом;

при наличии нескольких решений в пользу нескольких кредиторов предложение о принятии имущества в натуре судебным исполнителем не делается.

ВОПРОСЫ

1. Укажите, какие ошибки были допущены Банками при структурировании сделки? Как следовало бы осуществлять управление проектом во избежание дефолта?

2. Какие возникают основные риски по работе с проблемным проектом в рамках приобретенного права требования? Опишите и проранжируйте пул возможных рисков для Фонда и предложите пути их минимизации.

3. Рассмотрите различные варианты мероприятий в рамках рабо- ты с проблемным проектом и определите наиболее приемлемый вариант в данной конкретной ситуации. Обоснуйте свой выбор и укажите плюсы и минусы.

ЦЕЛИ, ЗАДАЧИ, СТРАТЕГИЯ

ТОО «SK» осуществляет реализацию проекта по производству металлического кремния, выпускаемого за счет переработки жильного кварца Улытауского района Центрального Казахстана в соответствии с требованиями международных стандартов с целью занять приоритетные позиции на рынке за счет осуществления следующих видов деятельности:

эксплуатация действующего месторождения «Кумтас» как сырьевой базы для производства металлического кремния;

введение в эксплуатацию современных технологий производства металлического кремния объемом 25 000 тонн в год;

организация переработки отходов производства металлического кремния;

организация как сбыта производственного металлического кремния, так и его дальнейшей переработки.

Стратегия в кремниевой отрасли – создать выгодное конкурентное положение на мировом рынке благодаря:

масштабному созданию и расширению производства;

внедрению лучших мировых стандартов в управлении.

ОБЩАЯ ИНФОРМАЦИЯ

1. Основная продукция – металлический кремний. Попутная продукция – микросилика и кремниевый шлак.

2. Используется технология производства кремния в руднотермической печи с погружной дугой немецкой компании «SMS Diemag» совместно с «ThyssenKrupp Mannex».

3. 100% произведенного кремния – экспортная продукция. Таким образом, экспортный потенциал Компании с 2012 г. будет равен 25 000 тонн/год, попутная продукция может как поставляться на экспорт, так и использоваться внутри страны.

4. Основное сырье будет поставляться с собственного месторождения «Кумтас», по вспомогательному сырью будут также налажены долгосрочные партнерские связи с казахстанскими и российскими поставщиками.

5. 17,1 млн евро – собственные средства (8,7%), 178,5 млн. евро – заемные средства (91,3%).

6. 100% основной выпускаемой продукции ориентировано на экспорт: поставки в Россию (10%) и страны Западной Европы (90%), также возможны поставки в США и Японию.

ОБЩИЕ ПОКАЗАТЕЛИ

1. Объем производства – 25 000 тонн кремния в год на сумму 63,7 млн евро.

2. Доля казахстанского содержания при строительстве завода составит 40% (основное и вспомогательное технологическое оборудование, СМР (100%).

3. Доля казахстанского содержания при ведении производственной деятельности превысит 81%, а фактически импортируемым будет только один вид вспомогательного сырья (электроды D – 1272).

4. Производственная деятельность завода создает около 450 постоянных рабочих мест производственного и вспомогательного персонала.

5. Производительность труда в Компании при 100%-ной загрузке производственных мощностей составит более 353 700 евро на человека в год.

6. Благодаря передовому технологическому оборудованию из Германии («SMS Diemag») производство является достаточно энергоэффективным по сравнению с аналогичными проектами (доля энергетических затрат в себестоимости составит не более 33%).

7. Поскольку продукция, произведенная из кремния, используется в очень высоко- технологичных отраслях промышленности, можно отнести 100% произведенного кремния к высокотехнологичной и инновационной продукции.

8. Объем инвестиций в инновационное промышленное производство составит 195,6 млн евро, в т. ч. 112,5 млн евро на закупку оборудования, 83,1 млн евро на СМР.

СПЕЦИФИЧНЫЕ КРИТЕРИИ

1. Данный проект является самым современным и эффективным на территории СНГ.

2. Потребности предприятия в основном и вспомогательном сырье следующие:

кварц – 60 000 тонн/год на сумму 2 700 000 евро;

древесная щепа – 12 500 тонн/год на сумму 901 038 евро;

древесный уголь – 17 500 тонн/год на сумму 7 463 509 евро;

кокс среднетемпературный – 7 500 тонн/год на сумму 2 704 327 евро;

электроды D 1272 – 3 000 тонны/год на сумму 10 038 462 евро.

3. Выпускаемая продукция востребована за рубежом, в РК потенциально возможен сбыт лишь попутной продукции в виде микросилики и кремниевого шлака.

4. Потенциальный объем реализации кремния составляет 25 000 тонн/год на сум- му 63 750 000 евро.

5. Потенциальный объем реализации микросилики составляет 10 500 тонн/год на сумму 3 150 000 евро.

6. Потенциальный объем реализации кремниевого шлака составляет 2 500 тонн/ год на сумму 1 125 000 евро.

ПРЕИМУЩЕСТВА ПРОЕКТА

Мультипликативный рост ВВП за счет развития смежных отраслей.

Выпуск экспортноориентрованной продукции.

Новые стандарты качества жизни и труда (занятость, рост экономически активного населения).

Проект по промышленному производству в таких масштабах кремния является единственным в РК.

Производимый продукт (металлический кремний) востребован во многих современных отраслях промышленности.

Приложение № 2

«Сведения о поставщиках оборудования»

«ТиссенКрупп Маннекс» (ThyssenKrupp Mannex GmbH, Германия) входит в концерн «ТиссенКрупп АГ».

«ТиссенКрупп АГ» (ThyssenKrupp AG) — один из крупнейших промышленных концернов Германии, официально начал свою работу 17 марта 1999 года. Концерн возник в результате слияния двух фирм: «Thyssen AG» и «Friedrich Krupp AG Hoesch-Krupp».

«ТиссенКрупп АГ» является крупнейшим в мире производителем высоколегированной стали, а также металлообрабатывающих станков. «ТиссенКрупп АГ» разделен на такие отраслевые сегменты, как сталь, нержавеющая сталь, лифты и эскалаторы, автомобильные компоненты, технологии, материалы и услуги. Концерн имеет клиентов в более чем 160 странах мира и дочерние предприятия или представительства в более чем 80 странах мира. Число сотрудников «ТиссенКрупп АГ» превысило 190 000 человек, их товарооборот достигает 42,5 млрд евро. Концерн неизменно входит в тройку мировых лидеров в своей отрасли деятельности.

«СМС ДЕМАГ» (SMS DEMAG AG, Германия) входит в холдинг «SMS GmbH», осуществляющий свой бизнес в сфере строительства и разработки заводов по обработке стали, цветных металлов и пластмасс. Сегодня компания «SMS DEMAG» является одним из лидеров на рынке планирования производства, проектирования, изготовления, монтажа и сдачи в эксплуатацию электропечей с погружной дугой. За прошлые двадцать лет Компания поставила свыше двухсот электропечей с погружной дугой более чем в тридцать стран мира. В частности, за последние пять лет «SMS DEMAG» успешно выступала на мировом рынке, где ее доля достигла более 65%. Штаб-квартира Компании расположена в Дюссельдорфе. В 2005 году приблизительно 9 250 служа- щих компании «SMS Demag» во всем мире произвели товарооборот приблизительно на 2,33 млрд евро.

Приложение № 12 «Интервью извне..»

Информация, получена из достоверных источников ТОО «С-В».

Текст, редакция и пунктуация сохранены.

«…Сметная стоимость строительства завода без учета стоимости оборудования, но с его монтажом и со стоимостью ПСД была обозначена ориентировочно в 75 млн долл. США.

На протяжении всего строительства общая сумма полученных средств, составила 78 116 465,05 долл. США:

при этом на само строительство завода было израсходовано 43 482 255 долл. США, в том числе субподрядные организации 6 661 366,74 долл. США;

на выплату лизинга 6 890 451 долл. США;

на приобретение основных средств 574 016,16 долл. США.

Итого: 50 946 723 долл. США

Также из общей суммы было перечислено:

ТОО «ZUSKO» – 17 352 045 долл. США

ТОО «SK» – 3 501 286 долл.США

ТОО «СИМБОС» – 4 894 356,84 долл. США

ТОО «МЛЕКОМ» – 497 925,21 долл. США

ТОО «НЛК» – 116 571,21 долл. США.

Итого: 26 362 790, 43 долл. США

При определении суммы средств необходимых на достраивание завода была обозначена сумма 9 млн. долл. США. Из чего видно, что строительство завода будет составлять 43 482 255 долл. США + 9 млн. долл. США = 52 482 255 долл. США, но при этом уточненная стоимость ПСД составит 85 млн. долл. США. Разница соста- вит 32 517 745 долл. США – невостребованные средства (прибыль)».

«…Заработная плата и налоги от заработной платы за весь период работы составили – 2 471 809 долл. США.

Расчет заработной платы в соотношении к освоенным средствам в размере 39 879 924 долл. США составит , а при учете выполненных работ собственными силами согласно форм №2 будет составлять 2 471 809/66 000 000 * 100 = .

Нормативная же заработная плата на аналогичные виды работ составляет от 35 до 50 от стоимости СМР, и при этом фонд заработной платы мог составлять 26 400 000 долл. США, что более чем в 10 раз больше затраченных средств на заработную плату и составляет разницу 23 928 232 долл. США, данный показатель напрямую связан с организацией СМР на строительной площадке.

Из вышеуказанных расчетов следует, что при легализации создавшихся доходов необходимо будет выплатить очень большую сумму налогов. Во избежании чего были разработаны мероприятия, чтобы необходимую часть СМР и работ по монтажу оборудования передать в ТОО «ZUSKO» где путем покрытия собственных убытков будет исключена выплата налогов. Но при этом возникает проблема – нужно выделить количество необходимых работ для написания передаваемых форм

№2. Данная проблема возникает в связи с тем, что в форме №2 более 50 стоимости составляют различные процентные накрутки и коэффициенты, поэтому и возник вопрос изъять из форм субподрядных организаций необходимое количество работ для достижения нужной суммы передаваемой в ТОО «ZUSKO»…» …

Приложение № 13 «Краткая информация, история развития и становления АО «ИФК»

30 мая 2003 постановлением Правительства РК создано АО «Инвестиционный фонд Казахстана» (АО «ИФК»/Фонд).

10 августа 2011 Указом Президента РК (№ 136) АО «ИФК» передано в доверительное управление Министерству индустрии и новых технологий РК.

Изначально деятельность Фонда была нацелена на инвестирование несырьевых отраслей экономики посредством вхождения в уставный капитал организаций (неконтрольная доля 49%). Всего с начала деятельности Фондом было одобрено к инвестированию 36 инвестиционных проектов, стоимость инвестиций в которые составила 34,4 млрд тенге.

Однако кризисная ситуация 2007-2009 гг. оказала существенное влияние на возможности инициаторов проектов по их реализации вследствие сужения рынков сбыта, сырья, нехватки оборотного капитала и значительного снижения объемов кредитования банковским сектором. Все эти факторы привели к нарушениям сроков погашения задолженности перед Фондом и необходимости формирования значительного объема провизий.

Так, по состоянию на 1 января 2014 г. балансовая стоимость инвестиций по 25 проектам, находящимся на балансе Фонда, составила 1,1 млрд тенге. При этом по большинству проектов Фонд в целях обеспечения возврата ранее вложенных инвестиций вынужден вести претензионно-исковую работу.

Вместе с тем АО «ИФК» обладает богатым функциональным инструментарием в сфере финансового оздоровления проектов (конвертация долга в капитал, создание дочерних организаций, реструктуризация обязательств, продажа доли инвестору, участие в органах управления компаний) и корпоративными особенностями (отсутствие законодательных ограничений и требований, обусловленных императивным банков- ским законодательством).

25 мая 2013 г. Указом Президента РК (№ 516) 100%-ный пакет акций АО «ИФК» передан АО «Национальный управляющий холдинг «Байтерек».

Для реализации тактических задач в 2013 г. Холдингом «Байтерек» была проведена диагностика финансово-хозяйственной деятельности ДО, в частности АО «ИФК».

По результатам диагностики установлено, что в Фонде значительной проблемой является слабая система управления рисками (оценка, контроль и мониторинг рисков), которая стала одной из причин образования убыточной инвестиционной деятельности, неэффективного управления активами и обязательствами. Кроме того, анализ де- ятельности Фонда свидетельствует о необходимости усиления корпоративного управления в целях повышения эффективности и прозрачности работы, ответственности за реализацию стратегии и задач Фонда, уровня доверия общественности к деятельно- сти Фонда как финансового института.

14 ноября 2014 года советом директоров АО «ИФК» была утверждена стратегия развития Фонда на 2014-2023 годы.

Согласно принципиально новой стратегии, Фонд взял курс на становление в качестве профессиональной управляющей компании в области реструктуризации и управления стрессовыми активами. Основными стратегическими направлениями деятельности Фонда являются:

реструктуризация активов;

ведение претензионно-исковой работы;

управление стрессовыми активами;

консалтинговая деятельность.

Проводя работу по взысканию задолженности, Фондом был наработан уникальный опыт. Именно этот опыт стал одним из основных факторов по передаче на баланс Фонду задолженности по ранее выданным кредитам одного из крупнейших институтов развития Казахстана – АО «БАНК-1» – для продолжения работы по проведению реструктуризации и взысканию задолженности. В результате между Фондом и АО «БАНК-1» подписано 36 договоров цессии на общую сумму порядка 63 млрд тенге.

0

0  4211

4211

Нет комментариев.